Reverse-Charge-Verfahren in Drittländern in Kürze erklärt

Das Reverse-Charge-Verfahren ist eine Sonderregelung im Umsatzsteuerrecht, bei der die Steuerschuld vom leistenden Unternehmen auf den Leistungsempfänger übergeht.

Es kommt bei grenzüberschreitenden Leistungen im B2B-Bereich zur Anwendung – insbesondere, wenn der Leistungserbringer in einem Drittland wie der Schweiz, den USA oder Großbritannien sitzt.

Das Verfahren reduziert den Verwaltungsaufwand und trägt zur Vermeidung von Umsatzsteuerbetrug bei.

Die genaue Ausgestaltung variiert je nach Land. Unternehmen sollten sich frühzeitig mit den jeweiligen nationalen Regelungen vertraut machen und im Zweifelsfall steuerlichen Rat einholen.

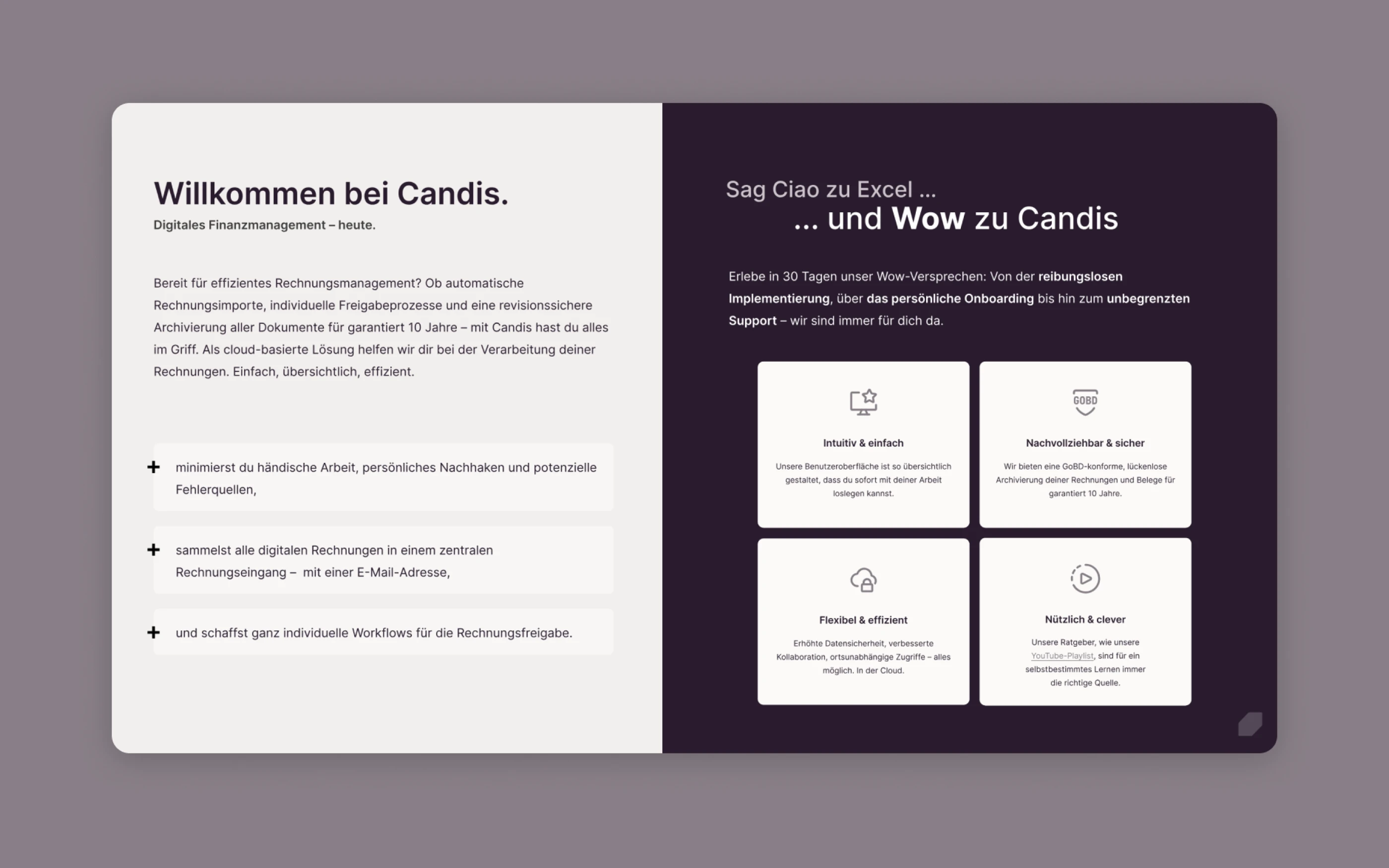

Tools wie die Rechnungsmanagement-Software von Candis unterstützen Unternehmen dabei, das Reverse-Charge-Verfahren effizient abzubilden und internationale Rechnungen korrekt zu verarbeiten.

Grundsätzlich sind Leistungen immer da zu versteuern, wo der Leistungsempfänger seinen Sitz hat.

Doch wie erfolgt die Besteuerung von Dienstleistungen, die für Unternehmen in einem Drittland erbracht werden, und welche Berichtspflichten müssen erfüllt werden?

Was ist das Reverse-Charge-Verfahren?

Beim Reverse-Charge-Verfahren handelt es sich um die Umkehrung der Steuerschuldnerschaft (nach § 13b UStG).

Es ist eine Spezialregelung im Umsatzsteuerrecht, nach der nicht das leistende Unternehmen, sondern das leistungsempfangende Unternehmen die Umsatzsteuer entrichten muss. Bei der Umkehrung der Steuerschuld ist zu unterscheiden, ob das leistende Unternehmen im EU-Ausland oder in einem sog. Drittland außerhalb der EU sitzt.

Wann wird Reverse-Charge angewandt?

Das Reverse-Charge-Verfahren wird angewendet, wenn zwei Unternehmen im B2B-Bereich ein internationales Geschäft tätigen. Die spezifischen Vorschriften variieren je nach Land. In Deutschland sind die Dienstleistungen, für die das Reverse-Charge-Verfahren zu buchen ist, in § 13b Abs. 2 des Umsatzsteuergesetzes (UStG) definiert.

Tipp:

Bei grenzüberschreitenden Verkäufen, die umsatzsteuerpflichtig sind, empfiehlt es sich, im Vorfeld die Umsatzsteuer-Identifikationsnummer (USt-ID) zu überprüfen. Hierfür stehen verschiedene Online-Plattformen zur Verfügung, die es ermöglichen, die Gültigkeit der USt-ID des Geschäftspartners zu kontrollieren.

Lerne Candis kennen

Entdecke die Funktionen von Candis

Welche Länder zählen zu den Drittländern?

Ein Drittland oder Drittstaat bezeichnet im Völker-, Integrations- und Zollrecht Länder, die nicht Vertragsparteien eines spezifischen Vertrags sind. Im Fall der Europäischen Union werden Länder, die keine Mitglieder der EU sind, wie die Vereinigten Staaten, als Drittstaaten oder Drittländer betrachtet. Drittstaaten oder -länder haben keine Pflichten oder Rechte aus Verträgen, es sei denn, sie haben ausdrücklich ihrer Erfüllung zugestimmt.

In fiskalischer Hinsicht basiert die Einstufung als Drittland hauptsächlich auf der zollrechtlichen Bewertung, wobei ein Drittland als jedes Gebiet gilt, das außerhalb des Zollgebiets der EU liegt, wobei Helgoland eine Ausnahme darstellt.

Wie funktioniert Reverse-Charge für Drittländer?

In Drittländern, wie der Schweiz, funktioniert das Reverse-Charge-Verfahren ähnlich zu Deutschland. Das Leistungsfeld, bei denen ein ausländisches Unternehmen in der Schweiz die Bezugsteuer anwenden kann, ist jedoch stärker eingegrenzt. Sprich, in der Praxis ist das Reverse-Charge-Verfahren komplizierter anzuwenden.

Viele Drittländer haben ihr jeweiliges Umsatzsteuergesetz grundsätzlich nach unterschiedlichen Maßstäben aufgebaut und sind daher nicht kompatibel mit dem deutschen Mehrwertsteuergesetz.

Reverse-Charge in die Schweiz

Folgende Beispiele sind zwei Spezialregelungen für die Schweiz:

Reparaturen und Montagen, also Bauleistungen, sind im Gegensatz zu Österreich und Deutschland nicht Teil des Leistungsfeldes. Hier ist die Anwendung des Reverse-Charge-Verfahrens laut Schweizer Finanzbehörde verboten.

Es gibt zusätzliche Ausnahmeregelungen in verschiedenen Bereichen. Ein Beispiel im Bereich Architekturleistungen wäre folgendes: Wenn ein Unternehmen weniger als 100.000 CHF verdient, jedoch aber weltweit diese Umsatzgrenze überschreitet, muss es sich beim Schweizer Fiskus anmelden.

In diesen Beitrag gehen wir ganz genau darauf ein, was du beim Reverse-Charge-Verfahren in der Schweiz beachten musst.

NEU: E-Learning

Erweitere dein Fachwissen mit der Candis Akademie

Reverse-Charge für Großbritannien

Seit dem 1. Januar 2021 wird Großbritannien aufgrund des Brexits als Nicht-EU-Land betrachtet. Daraus folgt, dass Lieferungen nach Großbritannien als Lieferungen in ein Drittland angesehen werden und für den Verkäufer von der Umsatzsteuer befreit sind. Bei Exporten in ein Nicht-EU-Land ist es unerheblich, ob der Empfänger der Ware eine Privatperson oder ein Unternehmen ist; die Umsatzsteuerbefreiung gilt für alle Ausfuhren.

Allerdings müssen Empfänger in Großbritannien die Ware mit der dort geltenden Einfuhrumsatzsteuer versteuern. Zudem können bei bestimmten Arten von Lieferungen zusätzliche Nachweispflichten für den Käufer und den Verkäufer bestehen.

Reverse-Charge für die USA

Das Ausstellen von Rechnungen an Unternehmen in den USA gestaltet sich aufgrund verschiedener Faktoren als komplizierter. Einer der Gründe hierfür ist die Existenz unterschiedlicher Steuersätze in den einzelnen Bundesstaaten der USA.

Zudem spielt die Art der in Rechnung gestellten Leistung eine wesentliche Rolle. Es macht nämlich einen Unterschied, ob es sich um eine sogenannte sonstige Leistung handelt oder um eine Warenlieferung in ein Drittland.

Wie funktioniert Reverse-Charge bei Lieferungen?

Bei einer Lieferung von Waren in die USA entfällt die Umsatzsteuer, sofern bestimmte, von den USA festgelegte Bedingungen erfüllt sind. Eine dieser Bedingungen ist der Nachweis, dass die Ware tatsächlich am Bestimmungsort in den USA angekommen ist. Detaillierte Informationen hierzu bietet beispielsweise die Industrie- und Handelskammer Frankfurt am Main auf ihrer Webseite.

Sonstige Leistungen

Unter sonstigen Leistungen versteht man alle Arten von Leistungen, die nicht als Warenlieferungen gelten, wie zum Beispiel Dienstleistungen oder die Vermietung von Räumlichkeiten.

Bei sonstigen Leistungen verlagert sich die Steuerpflicht in das Land, in dem der Leistungsempfänger ansässig ist, also in diesem Fall in die USA. Für den in Deutschland ansässigen Verkäufer bedeutet das, dass die Leistung dort, aber nicht in Deutschland, zu versteuern wäre. Dies sollte auf der Rechnung mit einem Vermerk wie "In Deutschland nicht steuerbare Leistung" kenntlich gemacht werden.

Da die USA kein dem europäischen Reverse-Charge-Verfahren entsprechendes System haben, könnte es notwendig sein, dass du dich für die Steuerabführung im Bundesstaat des Leistungsempfängers registrieren musst. Vor solchen Schritten ist es ratsam, eine fachkundige steuerliche Beratung in Anspruch zu nehmen, die mit dem US-Steuerrecht vertraut ist.

Candis und das Reverse-Charge-Verfahren

Internationale Rechnungen, insbesondere aus Drittländern, bringen oft zusätzliche Anforderungen mit sich. Damit das Reverse-Charge-Verfahren korrekt angewendet wird, unterstützt Candis Finanzteams bei der sauberen Erfassung und Weitergabe von Belegen. Die Software erkennt fehlende Umsatzsteuer, weist auf mögliche Reverse-Charge-Fälle hin und übermittelt alle relevanten Daten an DATEV oder das ERP-System.

Vorteile für Finanzteams:

Automatische Erkennung und Erfassung von Rechnungen ohne Umsatzsteuer mit KI

Korrekte Übergabe mit passenden Steuerschlüsseln an DATEV/ERP

Transparente Workflows, die eine sichere Prüfung ermöglichen

Weniger manueller Aufwand und geringere Fehlerquote

Compliance-Sicherheit bei internationalen Geschäftsvorfällen

So sorgt Candis dafür, dass Unternehmen auch bei komplexen grenzüberschreitenden Leistungen rechtlich auf der sicheren Seite sind und ihre Prozesse effizient abwickeln können.