Was macht moderne Finanzteams aus und worauf achten sie im Arbeitsalltag? Wir haben neun Prinzipien zusammengestellt, die Finanzabteilungen von morgen befolgen sollten, denn wir glauben: Finanzabteilungen führen Buch und Unternehmen zum Erfolg.

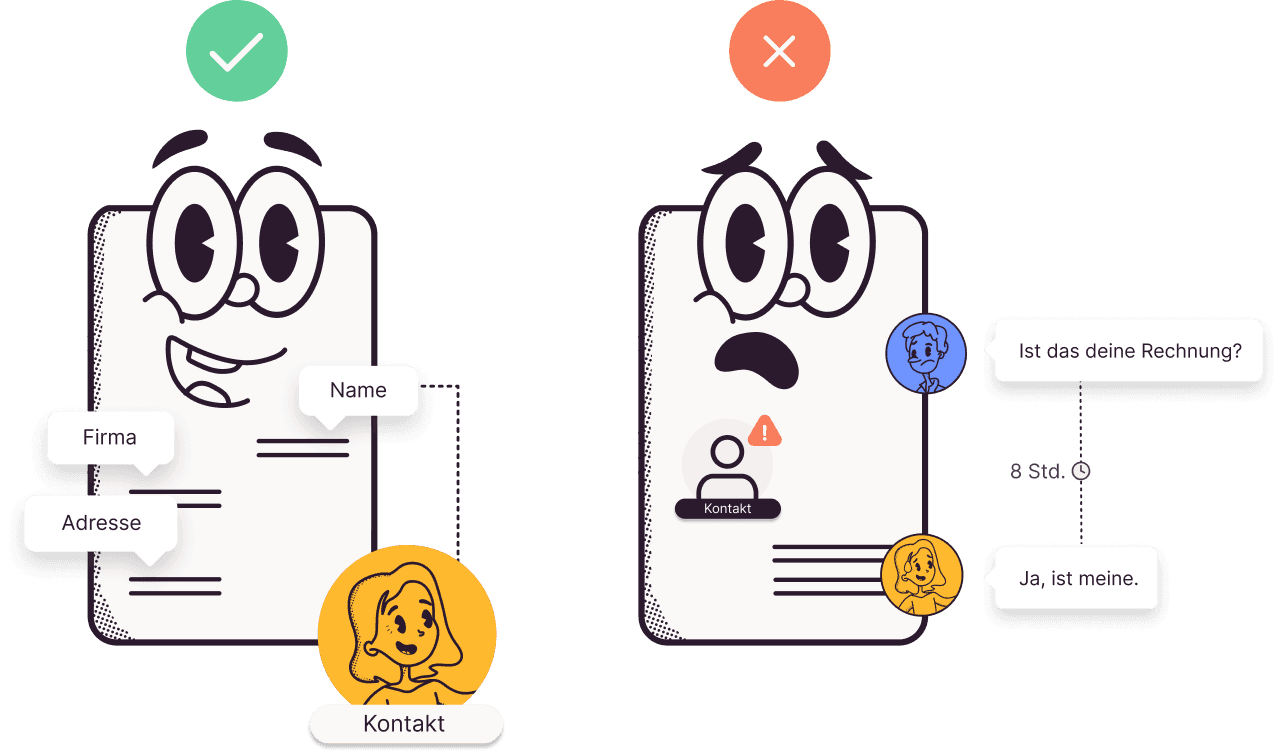

Rückfragen sofort klären

Die meisten Finanzteams kennen das: Die Zeit um den Monatsabschluss ist stressig. Ein Grund dafür ist u. a., dass sich über den Monat ungeklärte Rückfragen ansammeln, die es dann in kürzester Zeit gilt zu klären.

Wenn du Rückfragen sogar bis zu Erstellung des Jahresabschlusses aufschiebst, wird es nicht nur stressig, sondern auch unwahrscheinlich, dass du die Ungereimtheit noch klären kannst. Beteiligte Personen wissen bis dahin vermutlich nichts mehr über Sachverhalte, die in ferner Vergangenheit liegen – die Frage bleibt damit ungeklärt und verursacht unnötigen Aufwand in der Buchhaltung.

Wir sagen: Moderne Finanzteams klären Rückfragen dann, wenn sie aufkommen und buchen erst, wenn offene Fragen geklärt sind.

Vorbereitung ist das A und O: die ersten Schritte

Du solltest zunächst den Anspruch an dich selbst und dein Team haben, Rückfragen schnell zu klären.

Organisiere Prozesse so, dass Fragen sofort geklärt werden können.

Sensibilisiere beteiligte Personen, weshalb es wichtig ist, Fragen direkt aus dem Weg zu räumen.

So setzt du’s in der Praxis um

Ein wichtiger Punkt ist, auf jeder Rechnung eine:n Ansprechpartner:in stehen zu haben. Notiere demnach, welche Daten eine Eingangsrechnung haben sollte und teile diese Information im Unternehmen. So stellst du sicher, dass alle Personen, die etwas bestellen, wissen, auf was sie achten müssen.

Geht eine Rechnung ein, die Fragen aufwirft und keine Ansprechperson hinterlegt ist, nutze Kommunikationstools, um verantwortliche Mitarbeiter:innen zu finden.

Findest du einen Fall ohne Beleg in DATEV Unternehmen online, markiere Ansprechpartner:innen und buche erst, wenn diese den Beleg hochgeladen haben. Halte dich an die Regel: Keine Buchung ohne Beleg.

Rückfragen sind ein Zeichen instabiler Prozesse

Entstehen viele Rückfragen zu Rechnungen, deutet das auf einen Prozess hin, den du optimieren solltest. Denn eine Frage kommt in der Regel nur dann auf, wenn gewisse Informationen nicht auf der Rechnung zu finden sind. Im besten Fall stellst du sicher, dass alle nötigen Daten, wie die Ansprechperson, auf allen Rechnungen enthalten sind. Das verringert die Anzahl an Rückfragen.

Schau dir deine Prozesse demnach genau an und versuche, alles so aufzubauen, dass lediglich eine geringe Chance für die Entstehung von Ungereimtheiten besteht.

Alles, was eine Rechnung enthalten muss

Im ersten Punkt sind wir bereits darauf eingegangen, dass vollständige Rechnungen Rückfragen verringern können. Das ist aber nicht der einzige Grund dafür zu sorgen, dass Rechnungen bestimmte Informationen aufweisen.

Gesetzliche Vorgaben: Diese Informationen braucht es auf Rechnungen

Laut § 14 UStG Abs. 4 muss eine Rechnung folgendes enthalten:

den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers,

die dem leistenden Unternehmer vom Finanzamt erteilte Steuernummer oder die ihm vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer,

das Ausstellungsdatum,

eine fortlaufende Nummer mit einer oder mehreren Zahlenreihen, die zur Identifizierung der Rechnung vom Rechnungsaussteller einmalig vergeben wird (Rechnungsnummer),

die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung,

den Zeitpunkt der Lieferung oder sonstigen Leistung; in den Fällen des Absatzes 5 Satz 1 den Zeitpunkt der Vereinnahmung des Entgelts oder eines Teils des Entgelts, sofern der Zeitpunkt der Vereinnahmung feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt,

das nach Steuersätzen und einzelnen Steuerbefreiungen aufgeschlüsselte Entgelt für die Lieferung oder sonstige Leistung (§ 10) sowie jede im Voraus vereinbarte Minderung des Entgelts, sofern sie nicht bereits im Entgelt berücksichtigt ist,

den anzuwendenden Steuersatz sowie den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung einen Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt,

in den Fällen des § 14b Abs. 1 Satz 5 einen Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers und

in den Fällen der Ausstellung der Rechnung durch den Leistungsempfänger oder durch einen von ihm beauftragten Dritten gemäß Absatz 2 Satz 2 die Angabe „Gutschrift”.

Geht eine Rechnung mit all diesen Informationen ein, muss sie lediglich geprüft werden und kann anschließend direkt in die Buchhaltung. Ist das nicht der Fall, solltest du sie nicht nur korrigieren lassen, sondern auch dafür sorgen, dass sie künftig mit all den Daten eingeht, die ihr benötigt.

So gelingt’s

Du weißt, welche Informationen eine Rechnung aufweisen sollte, aber trotzdem klappt es nicht? Wir erklären dir, wie das klappt.

Zunächst sollten alle beteiligten Personen ebenso wissen, auf was es bei einer Rechnung ankommt. Sensibilisiere sie für das Thema und unterstütze sie dabei, in Bestellportalen alle Daten korrekt zu hinterlegen. So schaffst du die Basis für ordnungsgemäße Eingangsrechnungen.

Bei Bedarf solltest du oder die jeweils verantwortlichen Mitarbeiter:innen Kontakt zu Lieferant:innen aufnehmen. Erkläre ihnen, welche Informationen ihr auf jeder Rechnung benötigt und gebt ihnen zu verstehen, dass korrekte Rechnungen ein Zeitgewinn für beide Seiten sind – sie müssen gesendete Dokumente nicht nachträglich korrigieren und erhalten den offenen Rechnungsbetrag deutlich schneller.

Prozessoptimierung ist Teil der täglichen Arbeit

Entstehen Rückfragen zu Rechnungen, werden Buchungen ohne Beleg getätigt und kommt es beim Monats- und Jahresabschluss regelmäßig zu Ungereimtheiten? All diese Punkte weisen darauf hin, dass Prozesse optimiert werden sollten.

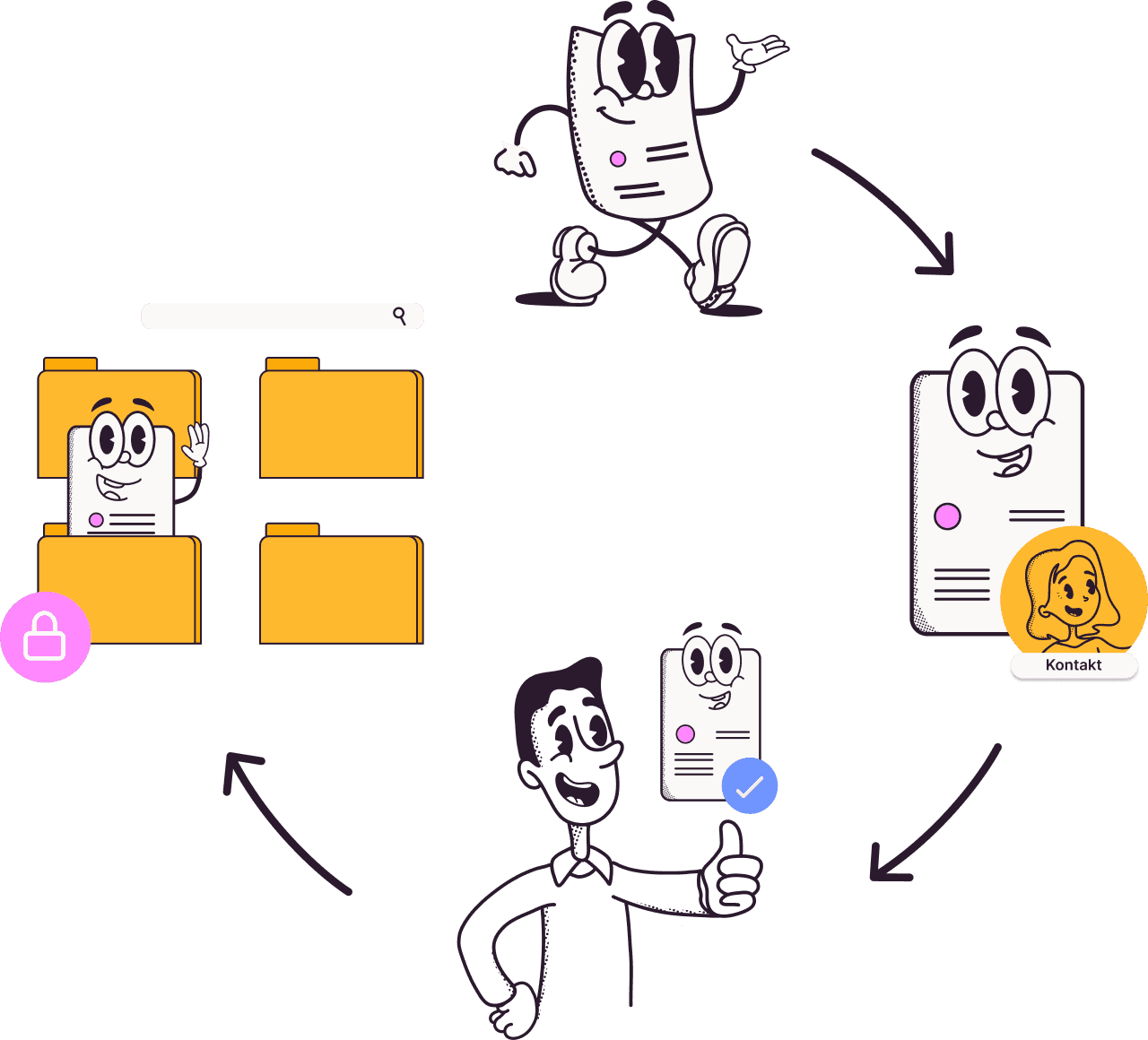

So sieht der Prozess grob aus

Aus Prozesssicht dienen Rechnungen als Input, der Output ist eine hochwertige Finanzbuchhaltung. Konkret bedeutet das:

Eine Rechnung geht ein und enthält alle nötigen Informationen.

Der Beleg sowie die Ansprechperson ist vorhanden.

Die Rechnung geht erfolgreich durch die digitale Rechnungsfreigabe.

Danach gelangt sie in die Buchhaltung und wird dort verbucht.

Und Ta-da, schon habt ihr eine hochwertige Finanzbuchhaltung und keinen Stress am Monatsende.

Kommt es innerhalb dieses Prozesses zu Verzögerungen oder Ungereimtheiten, musst du herausfinden, an welcher Stelle die Ursache liegt und entsprechend optimieren.

Der digitale Wandel schreitet voran: Bleib dran!

Die Digitalisierung in der Finanzbuchhaltung nimmt zu - so auch bei Lieferant:innen. Demnach formen sich Prozesse bei allen beteiligten Instanzen neu, Softwares werden gewechselt oder komplett neu eingeführt, Mitarbeiter:innen wechseln und gesetzliche Anforderungen ändern sich.

Für Finanzteams bedeutet das, dass sie kontinuierlich an ihren Prozessen arbeiten und nachjustieren müssen. Wenn sie das direkt machen, sobald etwas auffällt, bleiben sie am Ball und sorgen für optimale Prozesse.

Beispiel: Euer Lieferant sendet euch seit über einem Jahr Rechnungen als PDF-Datei an eine zentrale E-Mail-Adresse. Jetzt gehen die Rechnungen plötzlich wieder in Papierform ein. Hier muss die verantwortliche Person direkt anfragen, weshalb das so ist und bitten, die Rechnungen künftig wieder digital zu schicken.

Rechnungen gehen zentral ein

Mitarbeiter:innen bestellen im Namen des Unternehmens etwas und erhalten die Rechnung an die eigene E-Mail-Adresse. Im Alltagstrubel vergessen sie, diese an die Finanzbuchhaltung weiterzugeben. Das hat zur Folge, dass das Finanzteam blockiert ist und nicht buchen kann, solange der entsprechende Beleg nicht vorliegt und freigegeben ist.

Im besten Fall sind Mitarbeiter:innen am eigentlichen Empfang der Rechnung gar nicht beteiligt. Sie bestellen etwas, die Lieferung kommt an und die Rechnung geht an eine zentrale E-Mail-Adresse. So ist der Beleg jederzeit und von allen abrufbar und Mitarbeitende können gar nicht vergessen, die Rechnung weiterzuleiten.

So klappt’s:

Bitte deine derzeitigen Lieferant:innen, Rechnungen nur noch an die zentrale Mail-Adresse zu schicken.

Stelle sicher, dass auch neue Geschäftspartner:innen darüber Bescheid wissen.

Dokumentiere die zentrale Adresse, teile die Information im Unternehmen und sensibilisiere alle Beteiligten.

Das ist nicht nur ein Gewinn für die Finanzbuchhaltung. Lieferant:innen müssen Rechnungen nicht doppelt schicken und erhalten den offenen Rechnungsbetrag zügiger. Zudem müssen deine Kolleg:innen künftig nicht mehr daran denken, dass die Rechnung in die Buchhaltung gelangt.

Moderne Finanzteams buchen tagesaktuell

Bis vor einigen Jahren herrschte die Papierwelt vor. Tagesaktuelles Buchen stand für Finanzteams demnach nicht zur Debatte. Damals wurde monatlich gebucht und der Monatsabschluss erstellt. Zu der damaligen Zeit war das auch in Ordnung, da es durchaus dauerte, bis die Rechnungen in Papierform überhaupt erst eingingen.

Entsprechend fordert die Gesetzgebung Unternehmen auf, mindestens monatlich die Buchhaltung zu erledigen – bis zum 10. des Folgemonats muss der Monatsabschluss stehen. Bei Bedarf können Steuerpflichtige eine Fristverlängerung von einem Monat beantragen. Das bedeutet: Bis der Monatsabschluss erledigt ist, kann es u. U. bis zu 40 Tage dauern.

Zur heutigen digitalen Zeit sind das Buchen und der Monatsabschluss wesentlich schneller machbar. Daten, die bereits 40 Tage alt sind, sind für Unternehmen und als Entscheidungsbasis wertlos.

Wie's gelingt, tagesaktuell zu buchen, erklären wir dir in dieser Podcast-Folge - mach' dich schlau!

So sieht der Weg bis hin zur Buchung in der digitalen Welt aus:

Die Rechnung kommt zentral an.

Über eine Software wird sie ausgelesen und erfasst.

Die Rechnung geht durch die Freigabe und mögliche Rückfragen werden geklärt.

Danach wird sie ins Buchungssystem exportiert, die Buchung passiert und die Zahlen sind aktuell.

Tägliches Buchen ist nicht unbedingt notwendig. Moderne Finanzteams sollten Rückfragen direkt klären, wöchentlich buchen und sind somit am Ende des Monats abschlussfähig. Stichwort: Fast close! Das spart nicht nur Stress am Monatsende, sondern hilft dir auch dabei, unternehmerische Entscheidungen auf einer validen Datenbasis zu treffen.

[%did you know]

Warum ist fast close für Unternehmen oft noch eine Herausforderung?Steuerpflichtige müssen bis zum 10. des Folgemonats ihre Umsatzsteuervoranmeldung abgeben - es sei denn, sie beantragen eine Fristverlängerung. Genehmigt das Finanzamt diese, haben Unternehmen 30 Tage länger Zeit. Die Zahlen sind bei Abgabe der Umsatzsteueranmeldung demnach 40 Tage alt und somit nicht mehr so aktuell, wie sie sein könnten.

Top-Tipps von uns:

Rechnungen gehen zentral ein.

Du stellst sicher, dass Eingangsrechnungen alle notwendigen Daten enthalten.

Buchen muss einfach und schnell sein - Rechnungen sind automatisch vorerfasst, du importierst sie und es werden direkt Buchungsvorschläge angezeigt.

Passgenaue Lösungen statt All-In-One Tools

Viele Unternehmen suchen eine Lösung, die alles kann. Das ist unserer Ansicht nach nur bei sehr kleinen Unternehmen sinnvoll.

Sehen wir uns einmal den Werdegang eines Unternehmens an: Eine Person gründet und fängt klein an. Dabei macht sie alle Aufgaben selbst, weshalb ein All-In-One Tool in diesem Fall hilfreich ist. Wächst das Unternehmen dann, kommen Expert:innen für bestimmte Bereiche in die Firma. Dann möchte entsprechend jede Abteilung eine möglichst passgenaue Lösung. Das führt Unternehmen weg von einem Tool, das alles abdeckt, hin zur passgenauen Lösung.

Unternehmen, die Tools anbieten, sollten sich über folgende Punkte im Klaren sein:

Die Ansprüche an Tools für den Arbeitsalltag steigen. Während wir im privaten Leben die besten Apps angeboten bekommen, möchten wir uns in der Arbeit nicht mit weniger zufriedengeben.

Der Grad an Automatisierung steigt – das sollte eine Lösung bieten können.

Compliance wird wichtiger, weshalb auch Tools darauf ausgerichtet sein müssen.

Die zu lösenden Probleme entwickeln sich zunehmend komplexer, da die Abteilungen immer ausdifferenzierter werden.

Wir glauben: Je größer ein Unternehmen ist, desto schwieriger ist es, eine Software zu finden, die alle Probleme lösen kann.

Du suchst nach einem passenden Tool für deinen Bereich? Darauf solltest du bei der Auswahl achten:

Identifiziere Probleme, die gelöst werden sollen, und priorisiere.

Wähle ein Tool nur aus, wenn es dein Hauptproblem mit höchster Priorität wirklich lösen kann.

Achte darauf, welche Schnittstellen du brauchst und ob die Lösung das abbilden kann.

Du hast eine Software ausgewählt und jetzt willst du sie implementieren? Achte auf diese 5 häufigsten Fehler bei der Software-Einführung!

Im Vergleich zu einem All-In-One Tool fahren Unternehmen, die dynamisch agieren, mit einer passgenauen Lösung besser. So können sie Prozesse bei Bedarf einfach anpassen, wenn sie wachsen.

Der Nachteil von All-In-One Tools ist, dass sie oft zwar anpassbar sind, dafür ist im Normalfall aber ein:e Berater:in nötig. Das wiederum führt zu Kosten und dauert einiges an Zeit.

Compliance Synergien als Chance

Um konform zu agieren, sollten Unternehmen gewisse Regelwerke erfüllen. So bieten beispielsweise die GoBD eine Grundlage für ordnungsgemäße Buchhaltung. Im Falle einer Betriebsprüfung kann eine Verfahrensdokumentation helfen, dass Prüfer:innen sich zügig einen Überblick verschaffen können. Moderne Finanzteams wissen, dass das nicht nur einen Vorteil für die Prüfung ergibt, sondern nutzen die Verfahrensdokumentation auch selbst, um Prozesse zu dokumentieren und im Blick zu haben.

Du willst mehr zum Thema GoBD und Verfahrensdokumentation erfahren? Lies unseren Artikel!

Daneben lassen sich Sachverhalte durch Compliance-Maßnahmen transparent und klar nachverfolgen. So kann auch das Finanzteam immer sehen, welchen Weg Dokumente durch das Unternehmen gegangen sind.

Mehr zum Thema gibt's in dieser Podcast-Folge.

Open Books, Kollaboration und Service

Open Books

Open Books bedeutet, dass alle Mitarbeiter:innen jederzeit die aktuellen Unternehmenszahlen einsehen können. Alle am Unternehmenserfolg beteiligten Personen sollten genau wissen, wie es im um das Unternehmen steht, aber auch, wie viel Budget sie zum Beispiel in einer bestimmten Abteilung noch zur Verfügung haben. Nur so können Mitarbeitende Entscheidungen treffen und Verantwortung übernehmen.

Kollaboration

Moderne Finanzteams arbeiten kollaborativ. Sie sind mit anderen Abteilungen in stetigem Kontakt, sofern Rückfragen entstehen. Das gilt ebenso für die gemeinsame Nutzung von Tools. Mitarbeiter:innen, Finanzteams und Lieferant:innen müssen an einem Strang ziehen, um erfolgreich zu arbeiten.

Service

Finanzabteilungen haben einen hohen Servicecharakter. Sie helfen dem Rest des Unternehmens, ihren Job besser zu machen, und sind deshalb essenziell für den Erfolg der Firma.

Hier geht's zur ganzen Podcast-Folge Moderne Finanzbuchhaltung braucht Open Books, Kollaboration und Service.

Scannen in der Buchhaltung ist überflüssig

Wie finde ich den richtigen Scanner? Was muss der Scanner können und wo kann ich ihn anschließen? Wir sagen: Diese Fragen solltest du dir gar nicht mehr stellen.

Früher war es Standard, Rechnungen in Papierform zu erhalten. Mit dem digitalen Wandeln fingen Unternehmen dann an, Belege zu scannen, um sie auch digital vorliegen zu haben. Mittlerweile b ein Großteil der Rechnungen allerdings direkt digital ein - entsprechend ist das Scannen überflüssig.

Moderne Finanzteams wissen, dass das Scannen von Rechnungen aus der Zeit gefallen ist, und schätzen die Vorteile der Digitalisierung:

Du sparst dir Investitionen in teure Hardware.

Mitarbeitende müssen keine Zeit mehr aufwenden, um Dokumente zu scannen.

Unternehmen sparen sich, dass nach jedem Scannen eine OCR die Zeichen erkennen muss und Mitarbeiter:innen das Ergebnis wiederum checken müssen.

Papierbelege an einem lokalen Ort 10 Jahre zu archivieren, gehört nun der Vergangenheit an.

Du willst den ganzen Artikel als PDF? Hier entlang!