Warum dieser Report?

Der Effizienzdruck steigt. Gesetzliche Vorgaben, steigende Belegvolumen, kürzere Fristen – während einige Teams noch im Papierprozess feststecken, sind andere längst digitalisiert. Unsere Daten zeigen: Die besten Finanzteams arbeiten bis zu zehnmal schneller als der Durchschnitt. Wer mithalten will, braucht klare Prozesse – nicht volle Ordner.

Doch wie gut sind Unternehmen tatsächlich aufgestellt? Und woran lässt sich messen, wie effizient die eigenen Abläufe sind?

Dieser Report liefert Antworten – basierend auf realen Candis Daten aus drei Monaten, erfasst bei 1.200 Unternehmen und über 1,15 Millionen verarbeiteten Rechnungen (siehe Stichprobe). Er zeigt, was Top-Performer anders machen, welche Benchmarks realistisch sind und wo ungenutztes Potenzial liegt.

Das erwartet dich:

Einblick in typische Durchlaufzeiten und Prozessschritte

Unterschiede im Formatmix und bei der Nutzung strukturierter Daten

Vergleich der besten 10 % mit dem unteren Dezil

Handlungsempfehlungen für mehr Effizienz

Candis Report 2025

Benchmark-Report: Zahlen, Daten & Prozesse

1. Wie Rechnungen Unternehmen erreichen – ein Überblick über die eingesetzten Formate

Ein zentraler Indikator für den Digitalisierungsgrad in der Rechnungsverarbeitung ist das Format, in dem Rechnungen im Unternehmen eingehen und weiterverarbeitet werden. Unterschieden wird dabei zwischen:

PDF-Rechnungen – digital, aber unstrukturiert

gescannte Papierrechnungen – ursprünglich analog

strukturierte E-Rechnungen – XRechnung und ZUGFeRD-Format

Aktueller Stand der Eingangsformate

Ein Blick auf die verwendeten Formate zeigt deutlich, wie weit Unternehmen beim digitalen Rechnungseingang bereits gekommen sind und wo noch Potenzial liegt:

Ein Blick auf die verwendeten Formate zeigt deutlich, wie weit Unternehmen beim digitalen Rechnungseingang bereits gekommen sind und wo noch Potenzial liegt:

73 % PDF-Rechnungen:

Der Großteil aller Rechnungen erreicht Unternehmen heute als PDF.

Dieses Format hat sich als Standard etabliert: Es ist digital, aber unstrukturiert und damit nur begrenzt automatisierungsfähig. Die Daten müssen in der Regel manuell ausgelesen oder durch KI oder ein OCR-Software verarbeitet werden.

16,6 % gescannte Papierrechnungen:

Noch immer kommt rund jede sechste Rechnung zunächst in Papierform an und muss eingescannt werden.

Das ist besonders fehleranfällig und aufwändig – ein klarer Hinweis darauf, dass bei diesen Unternehmen noch viel analog gearbeitet wird.

10,4 % strukturierte E-Rechnungen:

Nur ein kleiner Teil der Rechnungen liegt bereits in einem strukturierten, maschinenlesbaren Format vor.

Benchmark-Vergleich: Unterschiede beim Rechnungseingangsformat

Ein Vergleich der leistungsstärksten und leistungsschwächsten 10 % der analysierten Unternehmen zeigt, wie stark sich die Formatnutzung unterscheidet und wie groß das Digitalisierungspotenzial bei vielen noch ist.

Formatverteilung im Rechnungseingang

Top 10 % (≥) | Bottom 10 % (≤) | Median | Durchschnitt | |

|---|---|---|---|---|

E-Rechnungen | 19 % | 3 % | 8,5 % | 10,4 % |

Digital / PDF | 77,2 % | 65 % | 77,7 % | 73,2 % |

Scan / Papier | 3,8 % | 32 % | 13,8 % | 16,4 % |

Die Top 10 % der Unternehmen:

nutzen deutlich häufiger strukturierte E-Rechnungen (19 %)

haben einen sehr niedrigen Scan-Anteil (nur 3,8 %)

verarbeiten ihre Rechnungen zu mehr als drei Vierteln als PDF (77,2 %).

Die Bottom 10 % hingegen:

setzen nur selten auf E-Rechnungen (3 %)

scannen noch fast ein Drittel aller Belege (32 %)

erreichen damit lediglich 65 % bei der digitalen Verarbeitung (PDF).

Formatwahl als Gradmesser für Digitalisierung

Auffällig ist vor allem die große Spreizung beim Anteil strukturierter E-Rechnungen: Während die digital fortschrittlichsten Unternehmen gezielt auf automatisierte Formate setzen, verzichten viele andere noch fast vollständig darauf.

Auch beim Anteil papierbasierter Belege zeigen sich erhebliche Unterschiede: Einige Unternehmen arbeiten nahezu papierlos, während andere weiterhin einen hohen Anteil eingescannter Dokumente verarbeiten. Der digitale Rechnungseingang per PDF hat sich dagegen weitgehend etabliert und er wird branchenübergreifend von allen Unternehmen genutzt.

Schon 80 % digital klingt gut – ist heute aber nur noch Durchschnitt.

Selbst die schwächsten 10 % der Unternehmen verarbeiten rund 70 % ihrer Rechnungen digital.

Wer wirklich digital arbeitet, braucht mehr:

< 5 % Papier, dafür 20 % strukturierte E-Rechnungen erst dann beginnt echte Digitalisierung.

2. Rechnungseingang: Wie schnell landen Rechnungen im System

Bevor eine Rechnung geprüft, freigegeben oder gebucht werden kann, muss sie zunächst überhaupt im Unternehmen ankommen und zwar so, dass sie für die Buchhaltung sichtbar und bearbeitbar ist.

Der erste Abschnitt dieses Prozesses umfasst daher den Weg von der tatsächlichen Zustellung der Rechnung (z. B. per Post oder E-Mail) bis zur digitalen Erfassung in Candis.

Dieser Schritt, die sogenannte „Upload-Zeit“, ist maßgeblich für die Gesamtdauer der Rechnungsverarbeitung. Denn erst, wenn eine Rechnung systemseitig verfügbar ist, kann der eigentliche Freigabe- und Buchungsprozess beginnen.

Unsere Auswertung zeigt: Je digitaler und strukturierter das Format, desto schneller gelangt die Rechnung ins System und umgekehrt.

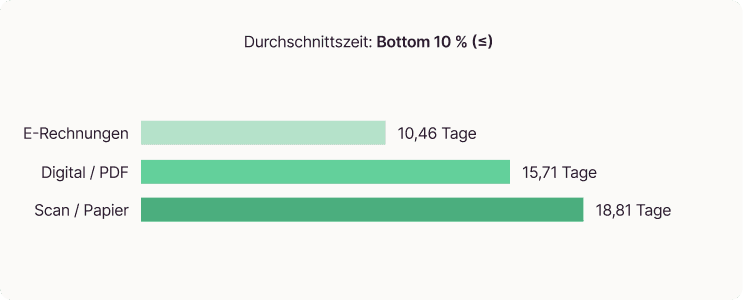

E-Rechnungen führen, Scans bremsen

E-Rechnungen benötigen im Schnitt 5,7 Tage (Median: 4,4 Tage), um im System verfügbar zu sein.

PDF-Rechnungen, die meist per E-Mail eingehen, benötigen 9 Tage.

Papierrechnungen, die erst gescannt werden müssen, sind mit 11,3 Tagen am langsamsten. Sie sind nicht nur zeitintensiver, sondern leider auch fehleranfälliger.

Upload-Zeit nach Rechnungsformat (in Tagen)

Top 10 % (≥) | Bottom 10 % (≤) | Median | Durchschnitt | |

|---|---|---|---|---|

E-Rechnungen | 2,04 | 15,71 | 7,29 | 5,70 |

Digital / PDF | 3,47 | 10,45 | 4,43 | 9,01 |

Scan / Papier | 2,29 | 18,81 | 9,36 | 11,31 |

Exkurs: Postwege im direkten Vergleich

Der klassische Postweg – So läuft der Eingang einer Papierrechnung

1. Rechnung wird in Word oder einem ERP-System erstellt

2. Ausdruck auf Papier

3. Falten, kuvertieren, frankieren

4. Versand über die Post (inkl. Transportdauer)

5. Eingang im Unternehmen (zentrale Poststelle)

6. Eingang im Unternehmen (zentrale Poststelle)

7. Interne Verteilung an die Buchhaltung

8. Scan-Vorgang zur Digitalisierung

9. Manuelle Zuordnung im Buchhaltungstool (z. B. Candis)

Upload-Zeit: Ø 11,3 Tage

Der digitale Postweg – So läuft der Eingang einer E–Rechnung

1. Erstellung in einem E-Rechnungs-Tool (z. B. easybill, Billomat, lexoffice)

2. Strukturierte Ausgabe im Format ZUGFeRD oder XRechnung

3. Versand direkt an das zentrale E-Mail-Postfach der Buchhaltung oder über Schnittstelle. Leider kommen viele Rechnungen immer noch dezentral in Fachabteilungen an, was den Prozess verzögert.

4. Automatischer Import und digitale Sichtbarkeit in Candis

Upload-Zeit: Ø 5,7 Tage

Benchmark-Vergleich: Wie schnell landen Rechnungen bei Top-Unternehmen im System?

Ein Blick auf die besten und schwächsten 10 % der analysierten Unternehmen zeigt, wie sehr sich digitale Reife auf die Geschwindigkeit auswirkt:

Die Top 10 % der Unternehmen bringen ihre E-Rechnungen im Schnitt nach nur 2 Tagen ins System. Auch ihre PDF- und Scan-Belege erreichen vergleichsweise schnell den Verarbeitungsprozess.

Die Top 10 % der Unternehmen bringen ihre E-Rechnungen im Schnitt nach nur 2 Tagen ins System. Auch ihre PDF- und Scan-Belege erreichen vergleichsweise schnell den Verarbeitungsprozess.

Der Grund: Rechnungen kommen direkt bei der Buchhaltung an, entweder über eine zentrales E-Mailpostfach, automatische Portaldownloads oder Tools wie invoicefetcher. Das nimmt die Mitarbeitenden aus der Gleichung und verhindert, dass Rechnungen dezentral bei einzelnen Mitarbeitenden oder in Fachabteilungen landen.

Die Bottom 10 % hingegen brauchen für E-Rechnungen über 10 Tage, für gescannte Dokumente sogar fast 19 Tage. Ursache sind meist Medienbrüche und manuelle Abläufe: Digitale Rechnungen landen in Postfächern oder Portalen, werden nicht automatisch heruntergeladen und bleiben dort oft tagelang hängen.

Was der Rechnungseingang über Prozesseffizienz verrät

Strukturierte digitale Formate verkürzen den gesamten Rechnungsprozess bereits am Einstiegspunkt deutlich. Denn nur wenn eine Rechnung schnell im System ankommt, kann auch der Rest zügig laufen.

Umgekehrt deuten lange Upload-Zeiten häufig auf Medienbrüche, Postlaufzeiten oder manuelle Vorarbeiten hin – all das kostet Zeit, bindet Ressourcen und senkt die Reaktionsgeschwindigkeit der Finanzabteilung.

PDFs allein reichen oft nicht aus:

In vielen Fällen bestehen trotz digitaler Zustellung weiterhin Medienbrüche, z. B. durch Weiterleitungen, manuelle Uploads oder fehlende Standardisierung. Diese bremsen nicht nur die Erfassung, sondern auch alle Folgeprozesse.

Im direkten Vergleich zeigt sich das deutlich:

Zwischen Scans und E-Rechnungen liegt im Schnitt eine Differenz von rund 6 Tagen – also mehr als eine komplette Arbeitswoche. Der medienbruchfreie Eingang strukturierter Rechnungen beschleunigt den Prozess bereits im ersten Schritt.

Die Upload-Zeit wird damit zu einem klaren Indikator für den Digitalisierungsgrad im Rechnungseingang.

Während einige Unternehmen ihre Rechnungen nahezu in Echtzeit ins System bringen, verlieren andere bereits beim Start mehrere Tage – nicht aus technischen Gründen, sondern aufgrund fehlender Automatisierung, analoger Eingangskanäle und organisatorischer Trägheit.

Also

Wer noch auf Papierpost, manuelle Scans oder nicht standardisierte E-Mail-Workflows setzt, riskiert nicht nur Zeitverluste – sondern auch weniger Transparenz, geringere Nachvollziehbarkeit und eine langsamere Finanzabteilung.

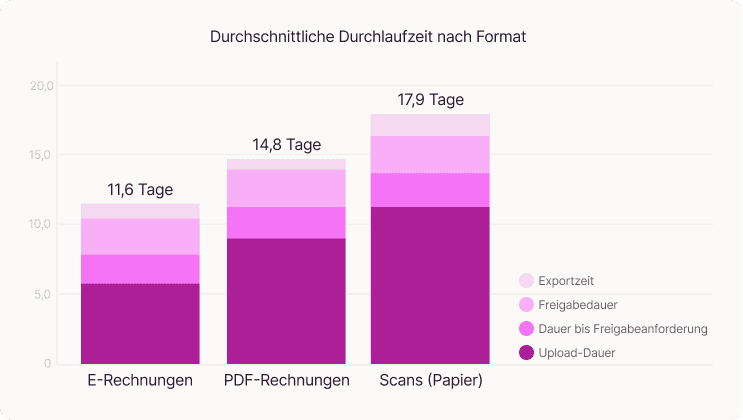

3. Durchlaufzeiten: Wie lange dauert die Rechnungsverarbeitung insgesamt?

Nachdem eine Rechnung im System erfasst wurde, beginnt der eigentliche Verarbeitungsprozess: von der Weiterleitung an die zuständigen Personen bis zur finalen Übergabe an die Buchhaltung. Für die digitale Leistungsfähigkeit eines Unternehmens ist daher nicht nur der Rechnungseingang ausschlaggebend, sondern auch die Geschwindigkeit und Stabilität der nachgelagerten Bearbeitungsschritte.

Vier Phasen bestimmen die Gesamtdurchlaufzeit

Um die Bearbeitung messbar zu machen, haben wir vier aufeinanderfolgende Phasen betrachtet:

Upload-Dauer: Zeitraum vom Rechnungseingang bis zur digitalen Erfassung im System

Dauer bis Freigabeanforderung: Zeitspanne bis zur Einleitung des Freigabeprozesses

Freigabedauer: Dauer der eigentlichen Prüfung und Freigabe durch zuständige Stellen

Exportzeit: Zeit von der Freigabe bis zur Übergabe an die Buchhaltung

Diese vier Phasen ergeben zusammen die Gesamtdurchlaufzeit, also den Zeitraum von der Eingangspost bis zur buchhalterischen Finalisierung.

Unsere Auswertung nach Dokumententyp zeigt, dass sich die Gesamtdauer deutlich unterscheidet, nicht nur beim ersten Schritt, sondern auch in den nachgelagerten Prozessen:

Benchmark-Vergleich: Digitale Spitzenreiter nutzen ihr Potenzial – und das messbar

Ein Blick auf die Top 10 % der Unternehmen zeigt, was in der Rechnungsverarbeitung heute bereits möglich ist:

E-Rechnungen: 5,9 Tage

PDFs: 7,3 Tage

Scans: 9,2 Tage

Diese Werte belegen: Selbst bei Papierrechnungen lassen sich mit klaren Prozessen und hoher digitaler Reife noch gute Durchlaufzeiten erreichen. Entscheidend ist nicht nur das Format, sondern vor allem das Prozessdesign. Am unteren Ende der Skala zeigt sich ein anderes Bild:

Die Bottom 10 % benötigen deutlich länger – unabhängig vom Format.

Scans: 28,4 Tage

PDFs: 24,0 Tage

selbst E-Rechnungen: 20,0 Tage

Selbst strukturierte Rechnungen bleiben hier mehr als dreimal so lange im System wie bei den besten Unternehmen. Es ist daher klar: Technologie allein reicht nicht, entscheidend sind Umsetzung, Disziplin und Automatisierung.

Strukturierte Formate beschleunigen – doch Prozesse entscheiden

Strukturierte Formate verkürzen den Gesamtprozess messbar und sorgen über alle vier Phasen hinweg für deutlich kürzere Verarbeitungszeiten.

Die größten Zeitunterschiede zeigen sich dabei nicht im Freigabeprozess selbst, dieser liegt formatübergreifend bei stabilen 2,7 Tagen.

Der tatsächliche Geschwindigkeitsvorteil strukturierter Formate ergibt sich vor allem in der Upload-Dauer (5,7 Tage bei E-Rechnungen vs. 11,3 Tage bei Scans),

sowie finalen Export in die Buchhaltung (0,8 Tage vs. 2,1 Tage).

E-Rechnungen werden im Mittel 3–6 Tage schneller verarbeitet als PDFs oder Scans.

Besonders gescannte Papierrechnungen bremsen den Prozess mehrfach:

Sie lassen sich über alle Prozessphasen hinweg schlechter verarbeiten. Während sich aus nativ digitalen Rechnungen Daten einfach extrahieren oder kopieren lassen, ist das bei Scans nicht möglich. Schlechte Scanqualität erschwert zusätzlich die OCR-Erkennung – was manuelle Nachbearbeitung notwendig macht, fehleranfällig ist und zu Rückfragen führt. Das Ergebnis: spürbare Verzögerungen von der Datenerfassung bis zum Export.

Diese große Spreizung belegt: Technologie allein reicht nicht aus.

Was zählt, sind klare interne Abläufe, definierte Zuständigkeiten und digital unterstützte Prozesse. Sie machen den Unterschied – zwischen den schnellsten und den langsamsten Unternehmen.

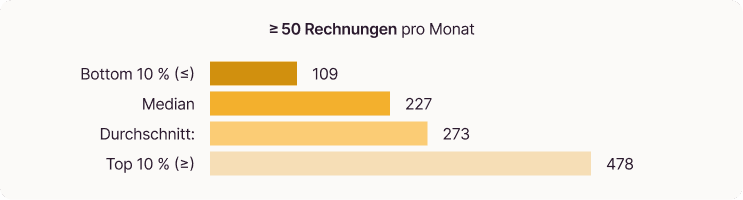

4. Dokumentenverarbeitung pro Mitarbeiter: Wie produktiv sind Finanzteams?

Ein wesentlicher Indikator für die Effizienz digitaler Rechnungsprozesse ist die Anzahl der Rechnungen, die ein:e Mitarbeiter:in durchschnittlich verarbeitet. Diese Kennzahl spiegelt nicht nur den Automatisierungsgrad wider, sondern auch, wie tief digitale Prozesse im Arbeitsalltag verankert sind.

Methodik: Fokus auf regelmäßige Nutzung

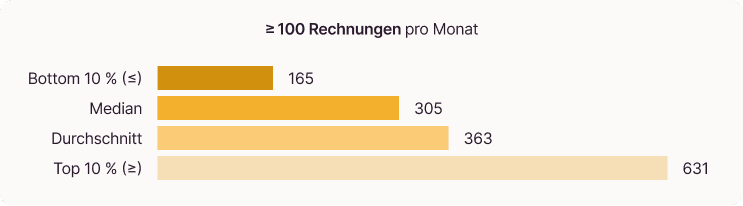

Um aussagekräftige Vergleiche zu ermöglichen, wurden nur Unternehmen mit einem monatlichen Rechnungsvolumen von mindestens 200 Belegen einbezogen.

Als „aktive Mitarbeitende“ gelten nur diejenigen, die über drei Monate hinweg im Schnitt:

mindestens 50 Rechnungen pro Monat zur Freigabe weitergeleitet haben (Perspektive 1)

oder mindestens 100 Rechnungen pro Monat bearbeitet haben (Perspektive 2)

Diese Schwellenwerte filtern einmalige Nutzung und Ausreißer heraus und schaffen eine verlässliche Datenbasis für die Bewertung tatsächlicher Produktivität.

Zwei Perspektiven im Vergleich: 50er- vs. 100er-Schwelle

Das oberste Dezil verarbeitet damit mehr als viermal so viele Belege wie das unterste – ein klarer Hinweis auf unterschiedliche Nutzungsintensitäten und Prozessdisziplin.

Mit der höheren Schwelle steigen nicht nur die Mittelwerte, sondern auch die Vergleichbarkeit: Die Spreizung schrumpft, die Werte verdichten sich, und extreme Ausreißer fallen weniger ins Gewicht.

Was die Zahlen wirklich bedeuten: Hohe Nutzung = Reife Prozesse

Die 100er-Schwelle identifiziert verlässlicher echte Prozessumstellungen. Hier arbeiten Mitarbeitende dauerhaft mit digitalen Workflows – keine punktuellen Ausreißer.

Die Spreizung zwischen Top und Bottom schrumpft, die Werte verdichten sich – ein Zeichen für stabilere Nutzungsmuster.

Average und Median werden zu robusteren Vergleichsgrößen für Auslastung, Adoption und Reifegrad.

Produktivität im Rechnungseingang ist kein Zufall, sondern das Resultat klarer Zuständigkeiten, hoher Systemakzeptanz und gut eingespielter Prozesse.

Exkurs: Wie viele Rechnungen verarbeitet ein Finanzteam tatsächlich?

Unsere Analyse von 111 Unternehmen zeigt:

Die leistungsstärksten Teams bewältigen über 500 Rechnungen pro Vollzeitkraft und Monat. Möglich wird dies durch einen hohen Automatisierungsgrad und den konsequenten Einsatz strukturierter, digitaler Formate.

Am unteren Ende liegt der Output bei unter 50 Belegen, also weniger als ein Zehntel. Diese Spreizung lässt sich nicht durch Branche oder Unternehmensgröße erklären. Sie verweist auf grundlegende Unterschiede in Organisation, Abstimmung und Prozessklarheit.

Produktivität entsteht nicht durch Software allein sondern durch die Art, wie sie eingeführt, genutzt und in Abläufe integriert wird.

5. Monatsabschluss: Wie schnell sind Unternehmen beim Abschließen?

Der Monatsabschluss ist ein zentraler Baustein der Finanzarbeit – nicht nur für gesetzliche Pflichten, sondern auch für unternehmensinterne Steuerung und Reporting. Eine Umfrage unter mehr als 80 Candis-Nutzer:innen liefert Einblicke in Zuständigkeiten, Abläufe und Timings rund um den Monatsabschluss.

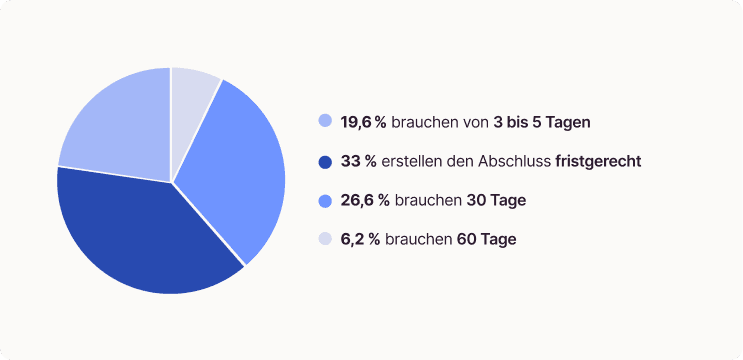

Nur 50 % der Unternehmen schaffen den Monatsabschluss pünktlich

19,6 % erstellen ihn innerhalb von 3 bis 5 Tagen (fast close)

33 % erstellen den Monatsabschluss pünktlich zum 10. (also fristgerecht)

26,6 % brauchen 30 Tage (1 Monat Dauerfristverlängerung)

6,2 % brauchen 60 Tage (2 Monat2 Dauerfristverlängerung)

Diese Daten deuten darauf hin, dass viele Unternehmen ein schnelles Reporting anstreben. Dies ist eine wichtige Voraussetzung für Echtzeit-Entscheidungen und Liquiditätssteuerung.

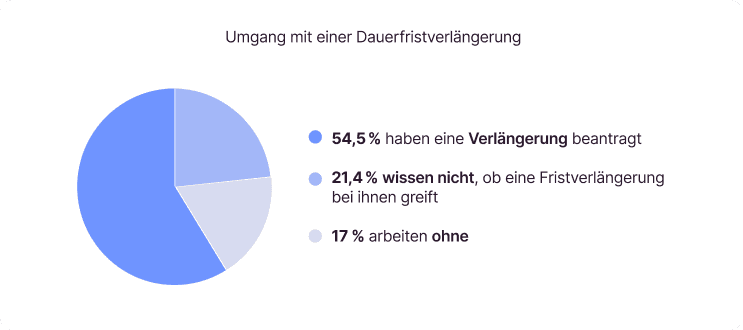

Viele Unternehmen verschaffen sich künstlich mehr Zeit – mit fragwürdigem Effekt

Die sogenannte Dauerfristverlängerung erlaubt Unternehmen, die Umsatzsteuervoranmeldung einen oder sogar zwei Monate später abzugeben. In der Praxis ist sie weit verbreitet: 54,5 % der befragten Unternehmen haben eine solche Verlängerung beantragt, nur 17 % arbeiten ohne. 21,4 % wissen nicht, ob eine Fristverlängerung bei ihnen greift, ein Hinweis auf mangelnde Transparenz.

Das Problem:

Die Fristverlängerung ersetzt keinen Monatsabschluss – sie verschiebt ihn nur.

Warum das ein Warnsignal ist

In der Theorie ist die Dauerfristverlängerung ein legitimes Mittel zur Entlastung der Buchhaltung. In der Praxis ist sie jedoch oft ein Symptom für langsame Prozesse und fehlende Automatisierung. Sie sorgt nicht für bessere Daten, sondern nur für spätere.

Während die Abgabefrist nach hinten wandert, fehlen wichtige Zahlen für Controlling, Planung und Geschäftsführung zur rechten Zeit. Das führt in vielen Unternehmen zu ineffizienten Parallelstrukturen: Die Buchhaltung hängt hinterher, während sich andere Abteilungen ihre Daten anderweitig beschaffen müssen.

Dabei gilt:

Es gibt nur wenige gute Gründe für eine Dauerfristverlängerung aber viele gute Wege, sie überflüssig zu machen.

Digitale Belegverarbeitung, automatisierte Workflows und klar definierte Verantwortlichkeiten im Monatsabschluss ermöglichen es, schneller und transparenter abzuschließen. Wer seine Prozesse entsprechend aufstellt, kann nicht nur auf die Fristverlängerung verzichten, sondern schafft gleichzeitig bessere Entscheidungsgrundlagen und das termingerecht.

6. Upload-Zeiten für Kreditkartenbelege: Wie schnell landen Belege zur Firmenkarte im System?

Ein zusätzlicher, aber essenzieller Aspekt der Rechnungsverarbeitung ist der Umgang mit Kreditkartenbelegen. Das gilt insbesondere, wenn Unternehmen ihre Firmenkreditkarten regelmäßig für Ausgaben wie Software-Abos oder Online-Werbung nutzen. Wir haben daher analysiert, wie lange es im Schnitt dauert, bis Belege zu getätigten Transaktionen in Candis hochgeladen und mit diesen verknüpft werden.

Hintergrund: So funktioniert der Prozess

Beim Einsatz von Firmenkreditkarten, z. B. für Google Ads, AWS oder LinkedIn Ads, wird die Zahlung über die Karte automatisch in Candis erfasst. Mitarbeitende sehen diese Transaktion dann in ihrer Übersicht und werden aufgefordert, den zugehörigen Beleg (z. B. eine PDF-Rechnung aus dem Google-Account) hochzuladen und zuzuordnen. Der Zeitraum zwischen Transaktionsdatum und Beleg-Upload ist daher ein klarer Indikator für Schnelligkeit und Disziplin in der Spesenverwaltung.

Die Auswertung basiert auf einer zufällig ausgewählten und repräsentativen Stichprobe von 250 Unternehmen, die aktiv mit den Candis Visa Firmenkreditkarten arbeiten. Berücksichtigt wurden ausschließlich Beleg-Uploads zu tatsächlichen Transaktionen.

Zum Vergleich: Herkömmliche Kreditkartenprozesse

In vielen Unternehmen ohne automatisierte Firmenkartenlösung läuft der Belegprozess noch manuell – mit erheblichen Zeitverlusten:

Mitarbeitende zahlen mit der Kreditkarte.

Mitarbeitende zahlen mit der Kreditkarte.Die Buchhaltung erfährt erst Wochen später davon – über ein PDF-Kontoauszug oder Sammelabrechnungen.

Belege müssen mühsam eingesammelt, zugeordnet und im Nachhinein verbucht werden.

Reminder-E-Mails, Nachfragen und Rückläufer sind an der Tagesordnung.

Verzögerungen von oft mehreren Wochen.

Selbst langsame Candis-Kreditkarten-Accounts (Ø > 15 Tage) sind oft schneller und transparenter als klassische Prozesse. Das automatische Matching spart Zeit – und reduziert den Aufwand für Nachverfolgung deutlich.

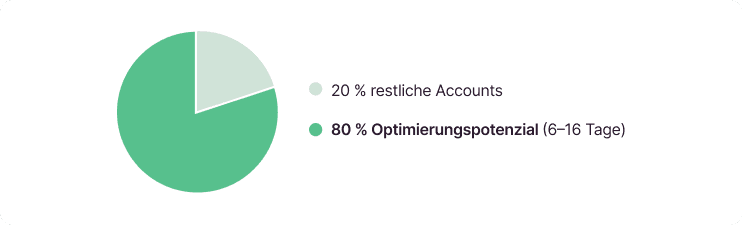

Die Daten zeigen eine deutliche Spreizung: Zwischen den besten und langsamsten Accounts liegen fast zwei Wochen Unterschied – trotz gleichem System und Prozess.

Benchmark-Vergleich: Große Spreizung trotz gleichem Prozess

Während die schnellsten 10 % der Accounts ihre Belege in unter 2,5 Tagen hochladen, benötigen die langsamsten über 15 Tage – ein Unterschied von fast zwei Wochen.

Long Tail-Effekt: Einige Ausreißer laden ihre Belege sogar erst nach über 100 Tagen hoch. Das verzerrt den Mittelwert deutlich nach oben und erklärt die Differenz zwischen Ø (8,3 Tage) und Median (5,9 Tage).

Optimierungspotenzial im Mittelfeld: Rund 80 % der Accounts liegen im Bereich von 6 bis 16 Tagen, wobei nur wenige Ausreißer tatsächlich mehr als zwei Wochen benötigen. Hier sollte man, gerade bei kleinen Belegen auf Eigenbelege zurückgreifen anstatt lange auf die Quittung zu warten.

Unser Tipp

Mitarbeitende sollten aktiv dazu ermutigt werden, ihre Belege unterwegs per Mobile App hochzuladen. So kann der Prozess aktiv beschleunigt werden.

Eine spannende Hypothese, die in künftigen Analysen weiterverfolgt werden könnte: Sind es eher Vielnutzer:innen, die Belege gesammelt hochladen – oder Einzelbuchende, die den Prozess aufschieben?

7. Korrelationen: Haben Größe, Branche oder Tools Einfluss auf die Performance?

Makrodaten erklären kaum Unterschiede – Prozesse sind entscheidend

Ein zentrales Ziel dieser Untersuchung war es herauszufinden, ob klassische Unternehmensmerkmale – wie Mitarbeiterzahl, Branche oder das genutzte Accounting-Tool – einen messbaren Einfluss auf die Performance der Rechnungsverarbeitung haben. Die Antwort ist eindeutig: Nein.

Unsere Auswertungen zeigen, dass sogenannte Makro-Attribute – also strukturelle Faktoren wie Unternehmensgröße oder Tool-Landschaft – weniger als 2 % der Varianz in den untersuchten Kennzahlen erklären. Die tatsächliche Performance bei Upload, Freigabe und Export ist somit nicht primär von äußeren Rahmenbedingungen abhängig.

Beispiel: Unternehmensgröße und Upload-Zeit

Ob ein Unternehmen 10 oder 1.000 Mitarbeitende hat, erklärt weniger als 0,1 % der Unterschiede in der durchschnittlichen Upload-Zeit für Kreditkartenbelege. Ähnliche Ergebnisse zeigen sich auch bei anderen Leistungskennzahlen – von der Freigabedauer bis zur Gesamtdurchlaufzeit.

Korrelationen im Überblick

KPI | r | Signifikanz & Interpretation | |

Mitarbeiterzahl | Docs / MA ≥ 50 | +0,12 | Größere Firmen nutzen das System etwas intensiver |

Accounting-Tool = SAP B1 | Upload-Dauer | +0,09 | SAP-B1-Nutzer sind minimal langsamer im Upload |

Accounting-Tool = Other | Dauer bis Freigabeanforderung | +0,08 | Freigabe dauert tendenziell etwas länger |

Öffentliche und private Dienstleistungen | Docs / MA ≥ 50 | +0,12 | Höhere Prozessintensität in öffentlicher Verwaltung |

Einzelhandel | Scan-Anteil | +0,11 | Deutlich mehr Papierrechnungen |

Gesundheitswesen | Kreditkarten-Upload | +0,13 | Langsamere Belegbereitstellung |

Fertigung | E-Rechnungsanteil | +0,11 | Stärkerer Einsatz strukturierter Formate |

Software | Freigabedauer | –0,10 | Schnellere Freigabeprozesse |

Die Übersicht zeigt eine Auswahl der untersuchten Zusammenhänge. Alle dargestellten Korrelationen bewegen sich im Bereich von |r| ≈ 0,08 bis 0,13 – also in einem Bereich, der statistisch existiert, aber praktisch kaum Gewicht hat.

Hinweis:

Der höchste gemessene Korrelationswert liegt bei r = +0,13, was bedeutet, dass nur rund 1,7 % der Varianz in einem KPI durch das jeweilige Attribut erklärt wird. Die übrigen 98 % hängen von anderen Faktoren ab – vor allem von der konkreten Ausgestaltung der Prozesse.

Unsere Auswertungen zeigen, dass sogenannte Makro-Attribute – also strukturelle Faktoren wie Unternehmensgröße oder Tool-Landschaft – weniger als 2 % der Varianz in den untersuchten Kennzahlen erklären. Die tatsächliche Performance bei Upload, Freigabe und Export ist somit nicht primär von äußeren Rahmenbedingungen abhängig.

Prozesse > Tools > Strukturen

Die Ergebnisse sind eindeutig: Effizienz entsteht nicht durch Größe oder Branche – sondern durch konsequente Umsetzung.

Schnelle, automatisierte Abläufe sind kein Nebenprodukt großer Organisationen, sondern das Resultat von:

klaren Zuständigkeiten

durchdachter Prozessgestaltung

automatisierten Erinnerungsfunktionen

und geschultem Personal

Umgekehrt zeigt sich: Auch große Unternehmen können ineffizient arbeiten, wenn Prozesse uneinheitlich, manuell oder schlecht eingeführt sind.

Die besten Benchmarks stammen nicht von den größten, sondern von den konsequentesten Unternehmen.

Erfolgreiche Kund:innen überzeugen nicht durch Toolwahl oder Branche, sondern durch klare Umsetzung im Alltag.

Das größte Potenzial liegt in der konsequenten und vollständigen Nutzung der Rechnungsmanagement-Software.

Gerade beim digitalen Rechnungseingang entscheidet nicht allein das Tool, sondern vor allem die Art und Konsequenz seiner Nutzung über Tempo, Transparenz und Automatisierungsgrad. Wer Belege zwar digital empfängt, sie aber manuell weiterleitet oder unstrukturiert ablegt, schöpft das Potenzial der Software nicht aus.

Um echte Effizienzgewinne zu erzielen, braucht es braucht Prozesse, die das System unterstützen und gezielt auf digitale Workflows ausgerichtet sind. Das bedeutet: klare Zuständigkeiten, einheitliche Eingangskanäle, standardisierte Abläufe und die aktive Nutzung strukturierter Formate wie E-Rechnungen.

Nur wenn Software und Prozess ineinandergreifen, entsteht messbarer Fortschritt und damit der Unterschied zwischen durchschnittlicher und herausragender Performance.

Handlungsempfehlungen: Was die Top 10 % besser machen und wie du das auch schaffst

Die erfolgreichsten Finanzteams arbeiten nicht nur schneller, sie arbeiten auch strukturierter, automatisierter und deutlich konsistenter. Was sie auszeichnet, ist kein Zufall, sondern das Ergebnis gezielter Prozessgestaltung. Unsere Daten zeigen: Diese fünf Faktoren machen den Unterschied.

1. Papier kommt in den Müll, nicht in den Scanner

Top-Performer verarbeiten keine Rechnungen mehr – sie fordern stattdessen gezielt digitale Formate an und lehnen die Verarbeitung von Papierrechnungen ab. Strukturierte E-Rechnungen (z. B. ZUGFeRD oder XRechnung) sind Standard. Das spart Zeit, verhindert Medienbrüche und erhöht die Automatisierung. Zielgröße: Digitalisierungsquote > 98 %.

So gelingt’s:

Kontaktiere deine Lieferanten, sobald du eine PDF- oder Papierrechnung erhältst und bitte sie darum, auf E-Rechnungen umzustellen.

2. Klare Zuständigkeiten & erfahrene Bearbeiter:innen

Leistungsstarke Teams arbeiten mit festen Verantwortlichkeiten. Aktive Mitarbeitende bearbeiten mehrere hundert Belege pro Monat und das nicht gelegentlich, sondern kontinuierlich.

Ergebnis: Weniger Ausreißer, stabilere Durchlaufzeiten.

So gelingt’s:

Benenne verantwortliche Power-User:innen für die Belegverarbeitung. Sorge dafür, dass alle Teammitglieder ihre Rolle im Workflow kennen und regelmäßig arbeiten.

3. Nebenprozesse wie Kreditkarten, Auslagen & Reisekosten vollständig digitalisieren

Die schnellsten Accounts setzen nicht nur auf einen digitalen, zentralen Rechnungseingang mit automatisiertem Freigabeprozess, sondern haben auch sämtliche angrenzenden Nebenprozesse wie Auslagenerstattung, Reisekostenabrechnung und Zahlungen (mit Firmenkreditkarten) konsequent digitalisiert.

Vorteil: Weniger Nachfragen, schnellere Bearbeitung, bessere Nachvollziehbarkeit und das auch bei vielen Buchungen.

So gelingt’s:

Aktiviere Reminder-Funktionen, nutze die mobile App, und definiere feste Verantwortlichkeiten für den Upload. Schaffe die Barkasse ab und sorge für durchgängig digitale Wege, auch bei kleineren Ausgaben.

4. Mitarbeitende zu Tool-Expert:innen machen

Top-Teams sind nicht nur organisiert, sie beherrschen ihre Tools. Und zwar alle, die im Alltag zum Einsatz kommen: Candis, DATEV und ergänzende Systeme. Wer effizient arbeiten will, muss sicher und souverän mit den eingesetzten Lösungen umgehen.

Vorteil: Weniger Fehler, weniger Rückfragen, mehr Tempo – und ein besseres Zusammenspiel im Team.

So gelingt’s:

Unternehmen sollten verbindlich festlegen, dass alle Mitarbeitenden in der Finanzabteilung regelmäßig an Schulungen teilnehmen – intern oder über Anbieter wie Candis und DATEV.

Alle Webinare von Candis sowie der Zugang zur Candis Akademie sind dafür kostenlos nutzbar.

5. Extra-Tipp für DATEV Selbstbucher:innen

Selbstbucher:innen nutzen ihn längst – andere sollten nachziehen: Der DATEV Buchungsdatenservice ermöglicht eine strukturierte Übergabe von Buchungstexten, Rückstellungen und Stammdaten direkt in DATEV Rechnungswesen. Der Export über DATEV Unternehemn Online ist hingegend meist ungenügend.

Effekt: Kein Umweg über Unternehmen Online, weniger manuelle Arbeit, vollständige Buchungsvorbereitung.

Anhang: Zur Stichprobe

Für diesen Benchmark wurden interne Daten von Candis Kund:innen ausgewertet, die die Software aktiv im Bereich der Rechnungsverarbeitung einsetzen.

Die Analyse basiert auf anonymisierten Nutzungsdaten von insgesamt 1.200 Unternehmen, erhoben über einen Zeitraum von drei Monaten.

Datenbasis und Analysefokus

In die Analyse flossen unter anderem folgende Parameter ein:

Bearbeitungszeiten (z. B. Upload-, Freigabe- und Exportdauer)

genutzte Rechnungsformate (PDF, Scan, strukturierte E-Rechnung)

prozessbezogene Aktivitäten pro Unternehmen und Nutzer:in

Ziel war es, objektive Vergleichswerte für die Effizienz von Finanzabteilungen zu generieren und Unterschiede in der operativen Leistungsfähigkeit sichtbar zu machen.

Branchenverteilung

Die untersuchten Unternehmen stammen aus einer Vielzahl an Branchen, darunter:

Öffentliche und private Dienstleistungen

Beratung, Software, Produktion, Handel und Großhandel

Healthcare, Versicherungen, Finanzdienstleister, NGOs

Weitere dienstleistungsorientierte Organisationen

Die Stichprobe deckt damit ein breites Branchenspektrum ab.

Unternehmensgrößen

Auch hinsichtlich der Größe zeigt sich eine hohe Diversität:

Die analysierten Unternehmen reichen von weniger als 10 Mitarbeitenden bis hin zu über 1.000 Mitarbeitenden.

Ein Großteil der Stichprobe gehört zum Segment der kleinen und mittleren Unternehmen (KMU).