Was dieser Benchmark zeigt – und warum

Viele Finanzabteilungen stellen sich dieselbe Frage: Ist die Art, wie wir arbeiten, eigentlich noch zeitgemäß?

Rechnungen kommen in unterschiedlichen Formaten an, müssen geprüft, freigegeben, verbucht und weiterverarbeitet werden. Reisekosten, Auslagen und Kreditkarten erzeugen zusätzlich viele kleine, dezentrale Vorgänge. All das gehört zum operativen Alltag in Finance und kostet Zeit, Abstimmung und Aufmerksamkeit.

Technisch ist heute vieles möglich – organisatorisch bleibt der Arbeitsalltag in Finance jedoch oft unnötig komplex.

Der Grund: Es fehlt an objektiver Vergleichbarkeit. Was ist Standard? Was ist ambitioniert und was tatsächlich erreichbar?

Der Candis Benchmark Report liefert Antworten.

Über 1.000 Finanzabteilungen im Vergleich

Für den Report haben wir reale Prozessdaten aus über 1.000 mittelständischen Unternehmen in Deutschland ausgewertet. Keine Idealbilder, keine Tool-Demos – sondern ein nüchterner Blick auf den Status quo. Ziel dieses Reports ist es, nachvollziehbare Benchmarks zu schaffen: für realistische Vergleiche, fundierte Entscheidungen und konkrete Verbesserungen.

Drei zentrale Fragen, viele klare Antworten

Wie arbeiten Finanzabteilungen heute tatsächlich?

Nicht auf dem Papier – sondern in der täglichen Praxis.Was ist realistisch erreichbar?

Zwischen Durchschnitt und Best-in-Class zeigen sich deutliche Unterschiede.Welche Stellschrauben bringen echte Fortschritte?

Der Report macht sichtbar, wo Prozesse schneller, präziser oder besser steuerbar werden.

Bereits im Juli 2025 haben wir erstmals Benchmarks zu Rechnungseingang, Formaten und Durchlaufzeiten veröffentlicht. Dieser Report knüpft daran an – mit neuen Daten zu E-Rechnung, Durchlaufzeiten, Auslagen, Kreditkarten und Export-Routinen.

Candis Report 2026

Benchmark-Report: Wo Finance wirklich Zeit verliert

1. E-Rechnung: Große Erwartungen, kaum Bewegung

Zu Beginn des Jahres waren die Erwartungen hoch. Mit der Einführung der E-Rechnungspflicht rechneten viele – auch wir – mit einem spürbaren Durchbruch im Rechnungseingang.

Die Annahme: Sobald Formate, Validierung und Software bereit sind, würde der Anteil der E-Rechnungen deutlich steigen.

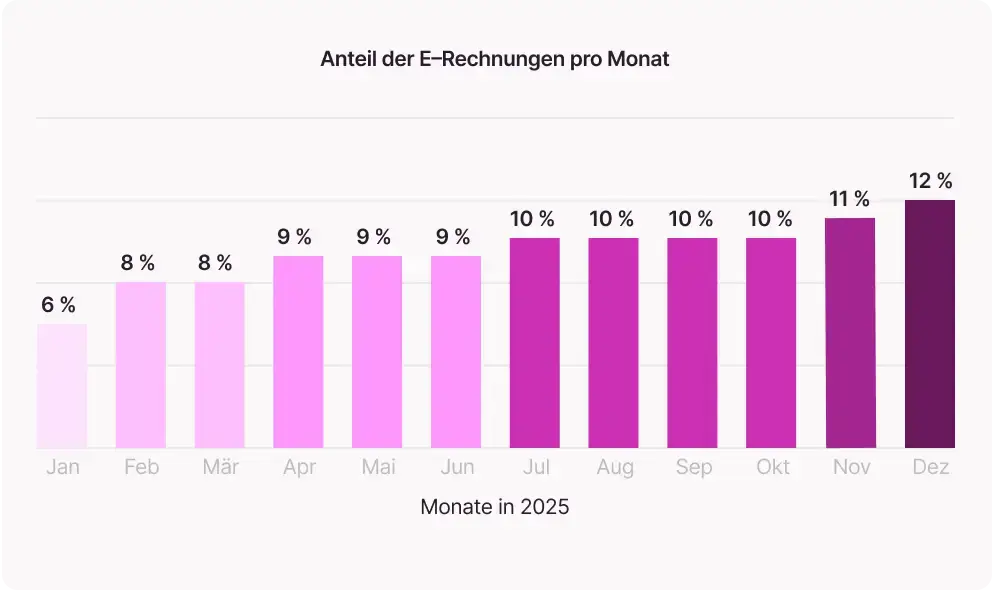

Die Realität in den Unternehmen fällt jedoch deutlich nüchterner aus. Trotz gelöster technischer Startprobleme und funktionierender Software liegt der Anteil von E-Rechnungen im Rechnungseingang weiterhin nur bei rund 10–12 %.

Und mehr noch: Seit Monaten zeigt sich kaum Dynamik. Der E-Rechnungsanteil stagniert – trotz gesetzlicher Pflicht und trotz des offensichtlichen Automatisierungspotenzials.

Das hat uns überrascht.

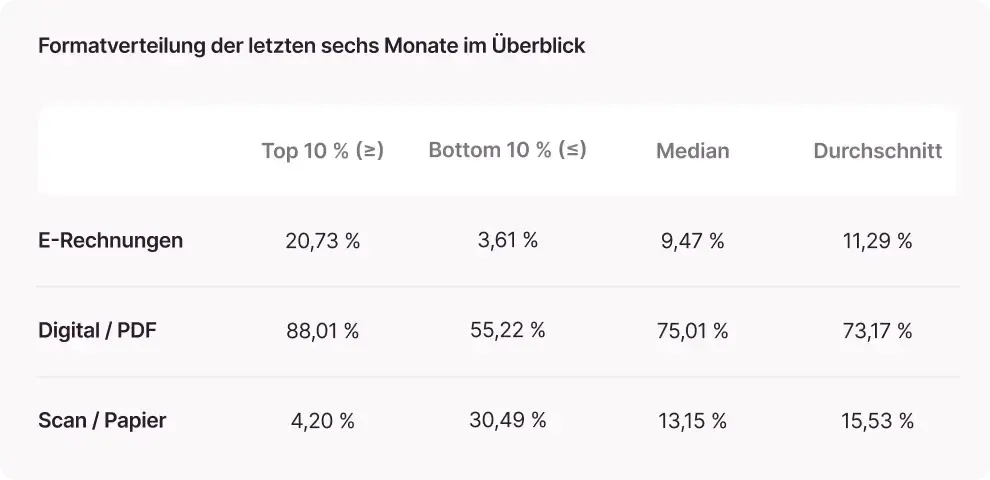

Selbst die effizientesten Top 10 % der Unternehmen haben einen E-Rechnungsanteil von lediglich 20,73 %.

Die Bottom 10 % erhalten nur 3,61 % ihrer Rechnungen als E-Rechnung.

Der Durchschnitt liegt bei 11,29 %, der Median sogar nur bei 9,47 %.

Bemerkenswert: Diese Verteilung hat sich seit unserem letzten Benchmark Report im Juli praktisch nicht verändert.

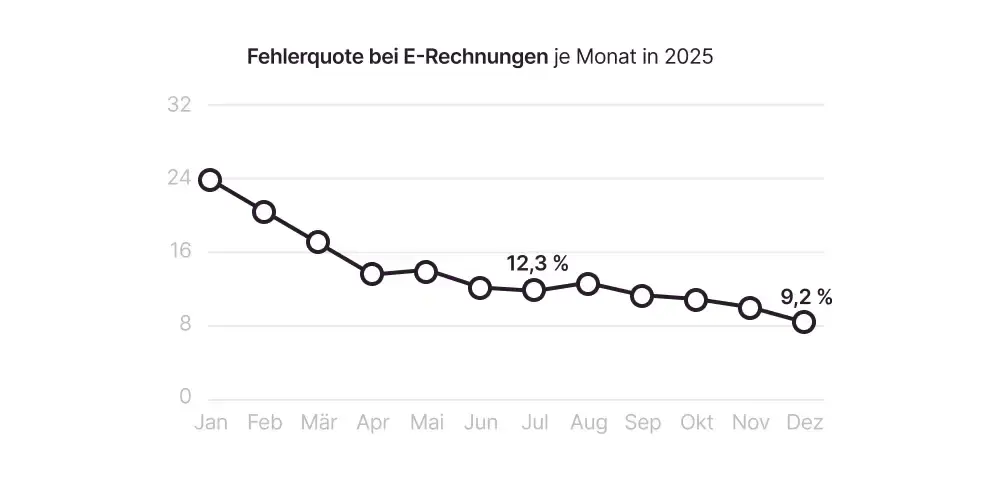

Umso überraschender ist, dass sich parallel die Fehlerquote bei E-Rechnungen deutlich verbessert hat. Sie ist in den letzten zwölf Monaten von 24 % auf 9,2 % gesunken – ein klarer Hinweis auf eine Reifeentwicklung bei Formaten, Validierung und Versandprozessen.

Die Technik ist also bereit. Die Nutzung bleibt dennoch verhalten.

Es gibt durchaus Unternehmen, die E-Rechnung aktiv einsetzen. Doch selbst die Vorreiter liegen auch ein Jahr nach Einführung der E-Rechnungspflicht bei nur knapp über 20 %. Von einem flächendeckenden Durchbruch kann keine Rede sein.

E-Rechnung ist angekommen – sie wird aber nicht aktiv vorangetrieben.

Dabei ist sie aus Finance-Sicht der Schlüssel zu echter Automatisierung. Im Gegensatz zu PDFs oder Scans liefert sie strukturierte Daten statt Dokumente. Das bedeutet:

keine manuelle Datenerfassung

deutlich weniger Fehler

ideale Voraussetzungen für automatische Prüfung, Buchung und Zahlung

Grundlage für Dunkelverbuchung mithilfe von KI

E-Rechnungen nehmen genau den Arbeitsschritt aus dem Prozess, der heute noch den größten Zeitaufwand verursacht.

Umso erstaunlicher ist, dass viele Unternehmen sich mit dem Minimum zufriedengeben:

„Wir können E-Rechnungen empfangen“ – und belassen es dabei. Lieferanten werden nicht aktiv umgestellt, Eingangsformate nicht analysiert und Prozesse nicht neu gedacht.

Ein E-Mail-Postfach kann zwar E-Rechnungen empfangen – ein digitaler Rechnungsprozess entsteht dadurch noch nicht.

E-Rechnung ist kein Branchenthema:

Der Vergleich zwischen Branchen zeigt, dass der E-Rechnungsanteil nur geringfügig variiert, unabhängig davon, ob es sich um Dienstleistung, Handel oder Industrie handelt.

2. Eingangsformate im Rechnungseingang: Digital ist nicht gleich strukturiert

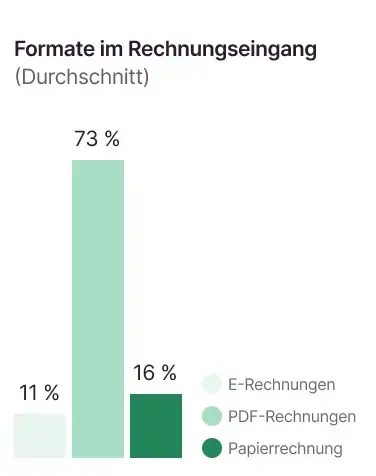

Wenn E-Rechnungen weiterhin nur rund 10–12 % des Rechnungseingangs ausmachen, stellt sich zwangsläufig die Frage: In welchen Formaten kommen die übrigen Rechnungen eigentlich an?

Der Blick auf die Eingangsformate der letzten sechs Monate zeigt ein stabiles, aber ernüchterndes Bild.

Drei Rechnungs-Formate als Gradmesser für drei Digitalisierungsstufen

PDF-Rechnungen sind heute der Standard. Sie sind digital und können auch digital weiterverarbeitet werden, ohne dass ein Medienbruch erfolgt. Gleichzeitig bleiben sie unstrukturiert. Relevante Daten müssen gelesen, geprüft oder extrahiert werden, entweder manuell oder per OCR. Beide Varianten sind fehleranfällig.

Scan- und Papierrechnungen sind nach wie vor ein echtes Problem. Mit durchschnittlich über 15 % sind sie keineswegs ein Randphänomen. In den unteren 10 % der Unternehmen macht Papier sogar fast ein Drittel des Rechnungseingangs aus. Hier entstehen die größten Reibungsverluste: Medienbrüche, Verzögerungen und manueller Aufwand.

E-Rechnungen sind das einzige Format mit strukturierten Daten.

Sie ermöglichen automatisierte Prüfungen, direkte Buchung und sind die Voraussetzung für echte End-to-End-Automatisierung. Dass ihr Anteil selbst bei den Top-Unternehmen bei nur rund 21 % liegt, zeigt: Das Potenzial wird bislang kaum ausgeschöpft.

Was die Benchmarks zeigen

Die Unterschiede im Rechnungseingang sind erheblich – und klar messbar:

E-Rechnung: Top 10 % bei 20,73 %, Bottom 10 % bei 3,61 % → ein Prozess-, kein Technikthema

PDF: Mit 73,17 % dominierender Standard, aber weiterhin unstrukturiert

Papier: Im Schnitt 15,53 %, in den Bottom 10 % sogar über 30 %

Fazit:

Die Formatwahl bleibt ein klarer Gradmesser für den Digitalisierungs- und Automatisierungsgrad im Rechnungseingang.

Handlungsempfehlung: Aktiv statt passiv

Unternehmen, die E-Rechnung strategisch nutzen wollen, müssen den nächsten Schritt gehen:

Lieferanten aktiv auf E-Rechnung umstellen

Eingangsformate regelmäßig analysieren

E-Rechnungen nicht nur empfangen, sondern in durchgängige Prozesse integrieren

KI braucht Struktur – sonst bleibt ihr Potenzial begrenzt

Künstliche Intelligenz kann die Rechnungsverarbeitung deutlich unterstützen. Ihr tatsächlicher Nutzen hängt jedoch entscheidend vom Rechnungsformat ab.

Bei PDF-, Scan- und Papierrechnungen kommen vor allem OCR und Mustererkennung zum Einsatz. Diese können Inhalte auslesen und Felder zuordnen, arbeiten dabei aber nach Vorlagen. Durch abweichende Layouts, schlechte Scanqualität oder uneinheitliche Angaben besteht weiterhin ein Fehlerrisiko und die manuelle Prüfung bleibt weiterhin notwendig.

Nur strukturierte E-Rechnungen liefern zu 100 % valide und eindeutige Daten und sind damit die einzige Grundlage für echte Dunkelverbuchung ohne fachliches Risiko.

Und nur E-Rechnungen ermöglichen das vollständig akkurate Auslesen einzelner Rechnungspositionen.

Rechnungen mit mehreren Positionen machen zwar nur einen kleinen Teil des Volumens aus, verursachen jedoch einen überproportional hohen buchhalterischen Aufwand. Hier stößt OCR besonders häufig an Grenzen – während strukturierte E-Rechnungen diese Komplexität vollständig abbilden.

Erst mit E-Rechnungen kann KI ihr volles Potenzial entfalten: automatisierte Plausibilitätsprüfungen, zuverlässige Abweichungserkennung, fundierte Freigabevorschläge, echte End-to-End-Automatisierung bis hin zur Dunkelverbuchung.

Entdecke die KI von Candis

3. Durchlaufzeiten nach Rechnungsformat: Effizienz entsteht vor der Freigabe

Die Auswertung zeigt deutlich: Nicht alle Rechnungsformate sind gleich effizient.

Die größten Unterschiede in der Durchlaufzeit entstehen nicht während der Freigabe oder Buchung, sondern bereits ganz am Anfang des Prozesses – beim Rechnungseingang und der digitalen Erfassung.

Upload-Dauer als entscheidender Hebel

Der größte Zeitunterschied zwischen den Rechnungsformaten entsteht vor dem eigentlichen Freigabeprozess. Dafür ist die Frage entscheidend: Wie kommen die Rechnungen ins System?

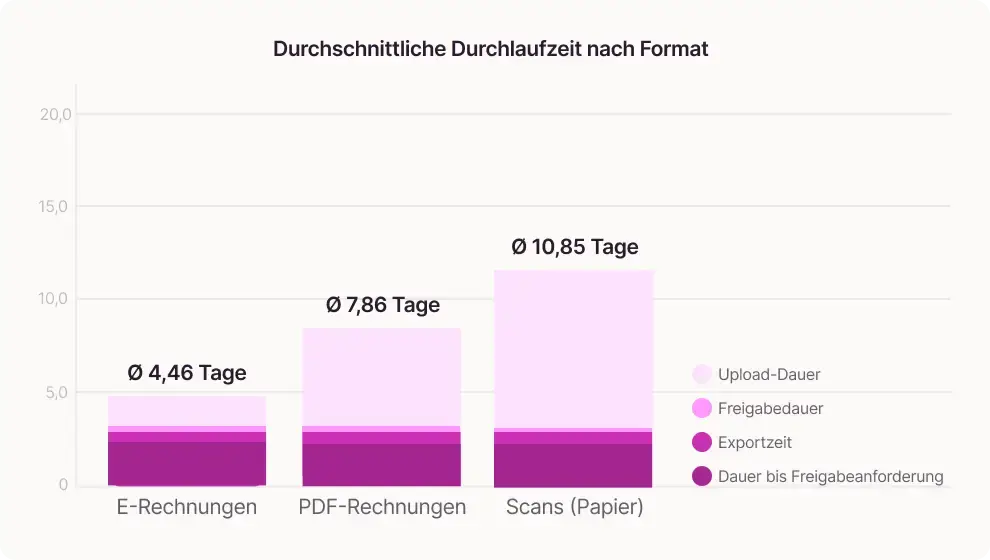

Die durchschnittliche Dauer zwischen Rechnungseingang und Verfügbarkeit im System beträgt:

E-Rechnungen: Ø 4,46 Tage

PDF-Rechnungen: Ø 7,86 Tage

Scan- und Papierrechnungen: Ø 10,85 Tage

Damit benötigen gescannte oder papierbasierte Rechnungen mehr als doppelt so lange wie E-Rechnungen, bis sie überhaupt im System verfügbar sind.

Dieser Zeitverlust entsteht durch Medienbrüche und einen dezentralen Rechnungseingang.

Der größte Effizienzhebel liegt nicht in der Freigabe, sondern im Rechnungseingang und der Erfassung durch einen digitalen und zentralen Rechnungseingang sowie durch Portaldownloads mit Tools wie Invoicefetcher.

Nachgelagerte Prozessschritte sind weitgehend stabil

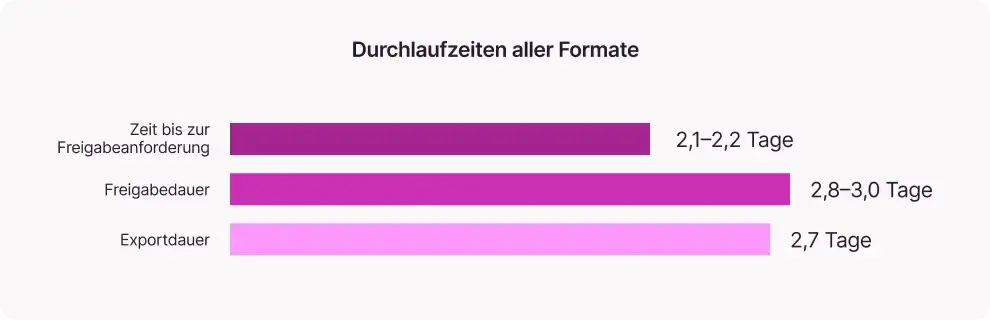

Sobald Rechnungen im System vorliegen, gleichen sich die Durchlaufzeiten über alle Formate hinweg deutlich an:

Die internen Workflows funktionieren vergleichsweise einheitlich, unabhängig vom Rechnungsformat. Unterschiede in der Gesamtdurchlaufzeit lassen sich daher nur begrenzt durch schnellere Freigaben kompensieren.

Gesamtdurchlaufzeit wird früh entschieden

Auch wenn Freigabe- und Exportprozesse stabil sind, summieren sich die Unterschiede aus der Upload-Phase erheblich:

E-Rechnungen erreichen die Buchhaltung mehrere Tage früher

PDF-Rechnungen liegen im Mittelfeld

Scan- und Papierrechnungen verzögern den gesamten Prozess deutlich

Die Wahl des Rechnungsformats hat damit direkten Einfluss auf Transparenz, Planungssicherheit und Liquidität.

E-Rechnungen sind kein Nice-to-have, sondern ein struktureller Beschleuniger!

4. Export- und Buchungs-Frequenz: Warum seltener oft effizienter ist

Nach der Freigabe einer Rechnung folgt der Export der Buchungsdaten aus der vorbereitenden Buchhaltung in das Zielsystem – etwa DATEV oder ein ERP. Dieser Schritt markiert den Übergang von der operativen Rechnungsverarbeitung zur eigentlichen Finanzbuchhaltung.

Ein Export ist in der Praxis fast immer mit einem anschließenden Buchungsschritt verbunden. Exportieren bedeutet also nicht nur „Daten übergeben“, sondern in der Regel auch: buchen, prüfen, abschließen. Umso relevanter ist die Frage: Wie oft wird exportiert und wie sinnvoll ist dieser Rhythmus?

Wie häufig exportieren Unternehmen?

Durchschnitt: 2,8 Exporte pro Woche

Median: 2,7 Exporte pro Woche

Jeder zusätzliche Export über einen wöchentlichen Rhythmus hinaus bedeutet in der Praxis: erneutes Exportieren, erneutes Wechseln zwischen Systemen, erneutes Buchen – oft für sehr kleine Mengen.

Hohe Export-Frequenz ist kein Effizienzmerkmal

Entgegen einer verbreiteten Annahme ist eine hohe Export-Frequenz kein Zeichen besonders effizienter Prozesse. Im Gegenteil: Wer häufig exportiert, bucht in der Regel auch häufig, und zwar in sehr kleinen Paketen. Das führt zu: mehr Kontextwechseln, mehr manuellen Arbeitsschritten, höherem Zeitaufwand pro Beleg.

Top 10 % (effizienteste Unternehmen)

≈ 1,2 Exporte pro Woche

entspricht: rund 1× wöchentlich

Die effizientesten Unternehmen bündeln ihre Exporte bewusst und buchen gesammelt. Ein wöchentlicher Export-Rhythmus ist in der Praxis vollkommen ausreichend, um Buchhaltung aktuell zu halten, Fristen einzuhalten und gleichzeitig den manuellen Aufwand zu minimieren. Denn: Die wenigsten Unternehmen brauchen mehrmals wöchentlich tagesaktuelle Zahlen.

Bottom 10 % (ineffizienteste Unternehmen)

≈ 4,5 Exporte pro Woche

entspricht: nahezu täglichem Export und Buchung

Hier entsteht kein Informationsvorteil, sondern operativer Mehraufwand. Täglich wenige Belege zu exportieren und zu buchen ist deutlich ineffizienter, als einmal pro Woche strukturiert durchzubuchen.

Best Practice: Struktur statt Aktionismus

Tagesaktuelle Buchhaltung ist nur für einen sehr kleinen Teil der Unternehmen tatsächlich erforderlich. Effiziente Unternehmen verstehen den Export als das, was er ist: ein notwendiger Übergabeschritt – kein Wertschöpfungsprozess.

Nicht wer am häufigsten exportiert und bucht, arbeitet am effizientesten, sondern wer Exporte und Buchungen sinnvoll bündelt und klar strukturiert.

5. Reisekosten & Auslagen

Reisekosten und Auslagen gehören zu den häufigsten Ausgabentypen in Unternehmen. Sie entstehen dezentral, in hoher Frequenz und meist in kleinen Beträgen. Gerade dadurch prägen sie den Arbeitsalltag von Finance-Teams, nicht durch hohe Beträge, sondern durch ihre schiere Menge.

Genau diese Kombination führt jedoch zu einem strukturellen Problem: Viele alltägliche, risikoarme Ausgaben werden in vielen Unternehmen durch zu komplexe Prüf- und Freigabeprozesse gesteuert. Die Folge ist ein hoher administrativer Aufwand, nicht wegen der Ausgaben selbst, sondern wegen der Art, wie sie geprüft, kommuniziert und dokumentiert werden.

Kleine Beträge, unverhältnismäßiger Aufwand

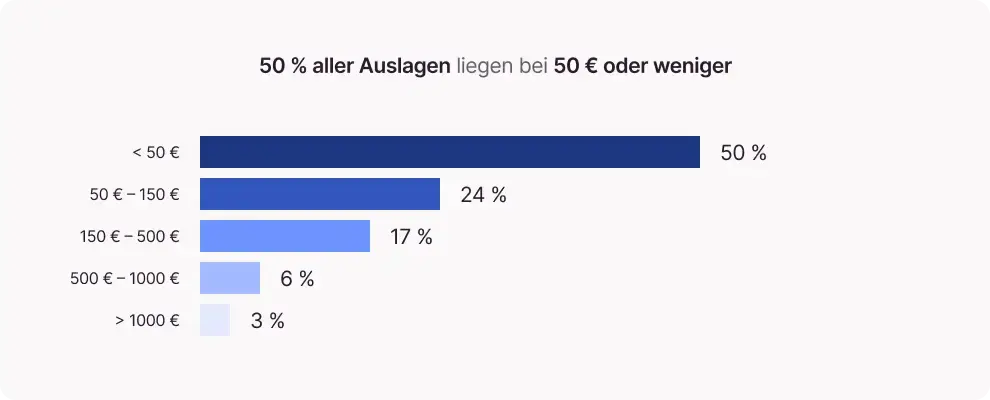

Besonders deutlich wird die Diskrepanz zwischen Betrag und Prozess bei der Höhe der Auslagen:

50 % aller Auslagen liegen bei 50 € oder weniger

Weitere 24 % bewegen sich zwischen 50 € und 150 €

Nur 6 % entfallen auf hohe Einzelbeträge

Bei den meisten Auslagen handelt es sich damit um Kleinst- und Kleinbeträge, die aus unternehmerischer Sicht keine relevante wirtschaftliche Tragweite haben, weder für Ergebnis noch für Liquidität oder Compliance.

Trotzdem werden diese kleinen Ausgaben in vielen Unternehmen durch aufwendige Prüfprozesse geschleust, die eigentlich nur bei deutlich höheren Beträgen sinnvoll wären und dort Ausnahmefälle darstellen.

Diese Nebenprozesse – häufig geprägt von Excel-Listen, PDFs und E-Mail-Pingpong – verursachen den Großteil des Zeit- und Kostenaufwands. Nicht die Auslage selbst ist teuer, sondern der Weg durch den Prozess!

Darum sind Auslagenprozesse so teuer

In vielen Unternehmen ist der Auslagenprozess bis heute stark manuell geprägt. Ein typischer Ablauf:

Mitarbeiter:in geht für das Unternehmen in Vorkasse

Belege müssen gesammelt und aufbewahrt werden

Für die Einreichung wird ein Deckblatt ausgefüllt

Deckblatt wird gedruckt, unterschrieben, gescannt

Belege und Deckblatt werden manuell zu einer PDF zusammengeführt

Einreichung per E-Mail oder Ausdruck an die Buchhaltung

Kommt es zu Rückfragen, beginnt der Prozess häufig von vorn:

neues Deckblatt

erneutes Drucken, Unterschreiben, Scannen

erneutes Zusammenführen der Dokumente etc.

Die Konsequenz:

Finance-Teams binden erhebliche Kapazitäten in Vorgängen mit geringem Risiko und geringer Wirkung – Zeit, die für Aufgaben mit höherem Mehrwert fehlt.

Wie geht es besser? Lean Finance

Lean Finance bedeutet, Prozesse nicht kompliziert sondern risikoorientiert und schlank zu gestalten. Für Auslagen heißt das: Standardfälle vereinfachen, Prüfungen reduzieren und unnötige Rückfragen vermeiden, ohne Transparenz oder Kontrolle zu verlieren.

Konkret bedeutet das:

Auslagen vermeiden, wo es möglich ist – z. B. durch Firmenkreditkarten

Bagatellgrenzen für Prüfungen einführen

Prüfungen auf relevante Beträge konzentrieren

Eine sinnvolle Praxis ist es, erst ab ca. 200 € zu prüfen, da Ausgaben erst ab diesem Niveau wirtschaftliches Gewicht haben.

Wo Auslagen nicht vermeidbar sind, sollten sie zumindest konsequent digitalisiert werden.

Mit auslagenerstattung.de bietet Candis ein kostenloses Tool für die automatische Auslagenerstattung – ohne manuelle Excel-Tabellen oder PDF-Vorlagen.

Spätestens ab mehr als 20 Auslagen pro Monat lohnt sich die zentrale Frage:

Wie viel Zeit kostet uns jede einzelne Auslage und was kostet uns der Prozess wirklich?

In vielen Fällen ist ein Tool günstiger als der manuelle Aufwand, der heute unbemerkt in Buchhaltung und Fachabteilungen entsteht.

Wofür Auslagen tatsächlich anfallen

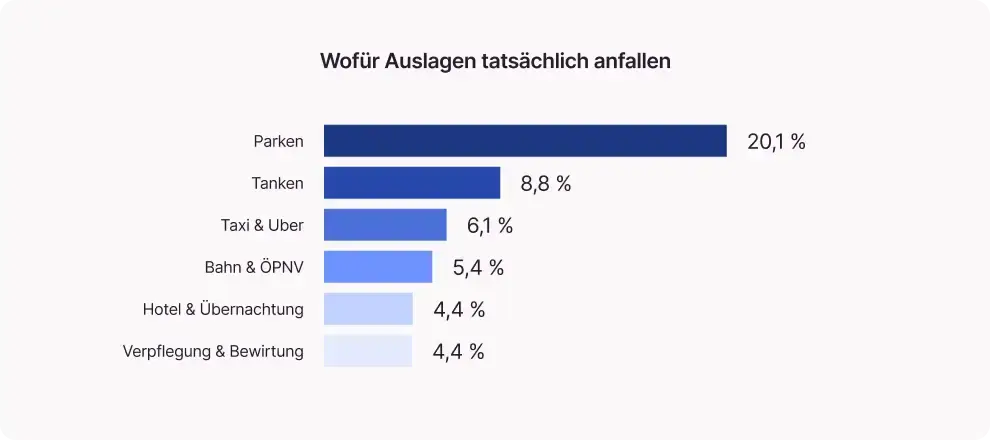

Ein Blick auf die Verteilung der Auslagen nach Anzahl der Belege zeigt ein klares Muster.

Basis der Analyse sind 17.020 Auslagen aus den vergangenen sechs Monaten.

Der Großteil dieser Auslagen entsteht durch mobile, spontane und kleinteilige Ausgaben im Arbeitsalltag. Die häufigsten Kategorien nach Beleganzahl sind:

Damit ist rund jeder fünfte Beleg ein Parkvorgang. Klassische „große“ Reisekosten wie Hotel oder Flug machen hingegen nur einen kleinen Teil der Einreichungen aus.

Diese Top-Kategorien stehen fast ausschließlich für regelmäßig wiederkehrende Standardausgaben, die unterwegs entstehen und gut vorhersehbar sind.

Das bedeutet: Bereits vor der Ausgabe lassen sich Lösungen etablieren, die Auslagen ganz vermeiden oder stark reduzieren.

Gerade für typische Auslagen wie Parken, Taxi, Bahn oder Kraftstoff existieren heute sehr gute Alternativen. Viele Anbieter ermöglichen Business Accounts, bei denen Ausgaben direkt dem Unternehmen zugeordnet werden.

Business Accounts ermöglichen eine zentrale Rechnungsstellung direkt an das Unternehmen und die Zahlung auf Rechnung – vollständig digital und ohne private Vorleistung der Mitarbeitenden.

Für die Buchhaltung entstehen dabei automatisch korrekte, standardisierte Rechnungen, Rückfragen und Auslageneinreichungen entfallen. Gerade bei häufigen Ausgaben wie Parken, Mobilität oder Bahnreisen lassen sich Prozesse so deutlich vereinfachen – viele dieser Angebote sind zudem kostenlos nutzbar.

Praxis-Tipp: Auslagen analysieren, um sie gezielt zu reduzieren

Wir empfehlen Buchhaltungsteams, regelmäßig die letzten 100 Auslagen zu analysieren, um zu verstehen, wofür sie tatsächlich anfallen. Auf dieser Basis lässt sich gut entscheiden, ob sich für bestimmte Ausgaben dedizierte Business Accounts lohnen, etwa EasyPark Business, Uber for Business oder Bahn Business Accounts.

Firmenkreditkarten ergänzen diesen Ansatz dort, wo keine passenden Business Accounts existieren. Mit klar definierten Limits (z. B. 100 € pro Transaktion) eignen sie sich besonders für kleine, spontane und wiederkehrende Ausgaben unterwegs.

Der Effekt:

Statt viele Kleinstbeträge im Nachhinein zu prüfen, wird der Prozess von vornherein schlank, kontrolliert und planbar gestaltet.

Konkret bedeutet das:

keine private Vorleistung durch Mitarbeitende

automatische Zuordnung der Ausgaben

weniger Belege und Rückfragen

bessere Transparenz über Nutzung und Kosten

Häufige Auslagen sind selten Kostentreiber:

Während Auslagen wie Parken, Taxi oder Verpflegung viele Belege verursachen, liegt das finanzielle Gewicht in wenigen Kategorien, insbesondere bei Hotel- und Übernachtungskosten.

Hotelbelege machen nur 4,44 % aller eingereichten Auslagen aus, verursachen jedoch rund 86,22 % des gesamten Auslagenvolumens.

Kostenkontrolle ist dort sinnvoll, wo sie wirtschaftlich wirkt und nicht dort, wo sie vor allem operativen Aufwand erzeugt.

Kommunikation als größter Zeitfresser

Neben Betragshöhe und Prozesslogik ist die Kommunikation rund um Auslagen und Reisekosten einer der größten Zeitfresser in der Buchhaltung.

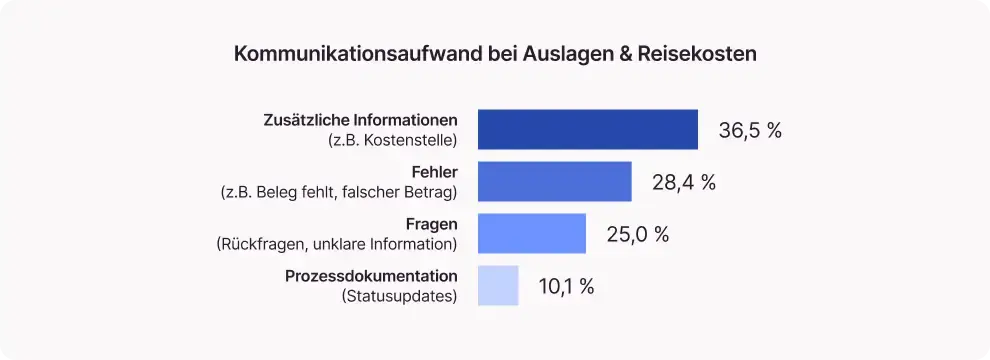

Buchhaltungsteams berichten uns dabei regelmäßig von vier Hauptgründen:

Mit 36,5 % entfällt der größte Anteil auf das Einholen zusätzlicher Informationen, etwa zu Kostenstellen oder Projekten. Das ist grundsätzlich positiv, denn hier geht es nicht um Fehler, sondern um sinnvollen Kontext. Je genauer die Angaben, desto sauberer die Buchhaltung. Allerdings kommt es dabei immer wieder zu Medienbrüchen.

28,4 % der Rückfragen entstehen durch fehlerhafte Angaben. Das betrifft besonders Mitarbeitende, die nur selten Auslagen einreichen und mit den formalen Anforderungen weniger vertraut sind.

Weitere 25,0 % gehen auf unklare Angaben zurück. Dieser Aufwand wäre größtenteils vermeidbar, wenn relevante Informationen von Anfang an strukturiert abgefragt würden.

Und schließlich entfallen 10,1 % auf Statusfragen, also das klassischen Hinterherlaufen wie: „Wann kommt meine Erstattung?“

In der Summe zeigt sich: Nur rund ein Drittel des Kommunikationsaufwands entsteht durch echte Fehler, auch wenn sich der Aufwand im Alltag oft größer anfühlt. Schulungen, Templates oder Wikis schaffen zwar Orientierung, lösen das Kernproblem jedoch nur begrenzt.

Was wirklich hilft, ist Kommunikation im Kontext

Am effektivsten ist Kommunikation dort, wo sie entsteht: direkt im Kontext der Auslage. Digitale, mobile Prozesse ermöglichen es, Informationen strukturiert zu erfassen, Rückfragen sofort zu klären und den gesamten Austausch ohne E-Mail-Pingpong nachvollziehbar zu dokumentieren.

Unser Tipp:

Mit Candis Reisekosten erledigen Mitarbeitende ihre Reisekostenabrechnung und Auslagenerstattung direkt in einer Software. Das erleichtert nicht nur die Einreichung – Rückfragen lassen sich direkt an einem Ort klären und Auslagen ohne Medienbrüche freigeben.

Bewirtung & Trinkgeld: Angemessene Ausgaben, formale Risiken

Bewirtungskosten dürfen steuerlich nur in angemessener Höhe als Betriebsausgabe geltend gemacht werden. Was jedoch als „angemessen“ gilt, bleibt in der Praxis oft unklar.

Viele Unternehmen reagieren darauf mit stark regulierten Auslagen- und Bewirtungsprozessen. Dahinter steht nicht nur der Wunsch nach Kontrolle, sondern vor allem die Unsicherheit, welche Beträge im Prüfungsfall akzeptiert werden.

Genau hier setzt der Benchmark an: Er zeigt auf Basis realer Daten, wie hoch Bewirtungskosten tatsächlich ausfallen und wo sich der marktübliche Rahmen bewegt.

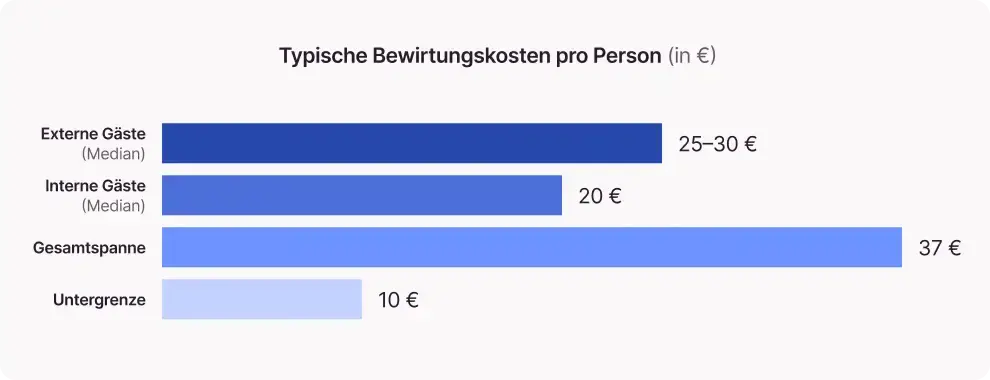

Die Analyse mehrerer Tausend Bewirtungsbelege zeigt konsistent:

Bewirtungskosten bewegen sich überwiegend in einem angemessenen und steuerlich unkritischen Rahmen – sowohl beim Betrag pro Person als auch beim Trinkgeld.

Die typischen Bewirtungskosten liegen bei:

zwischen 10 € und 37 € pro Person

mit einem Median von rund 20 €

bei externen Gästen im Schnitt 5–10 € pro Person höher

Damit bewegen sich Bewirtungen klar im Rahmen dessen, was vom Finanzamt akzeptiert wird. Höhere Beträge von über 60 € pro Person treten überwiegend in Ausnahmefällen auf, etwa bei größeren Gruppen oder besonderen Anlässen.

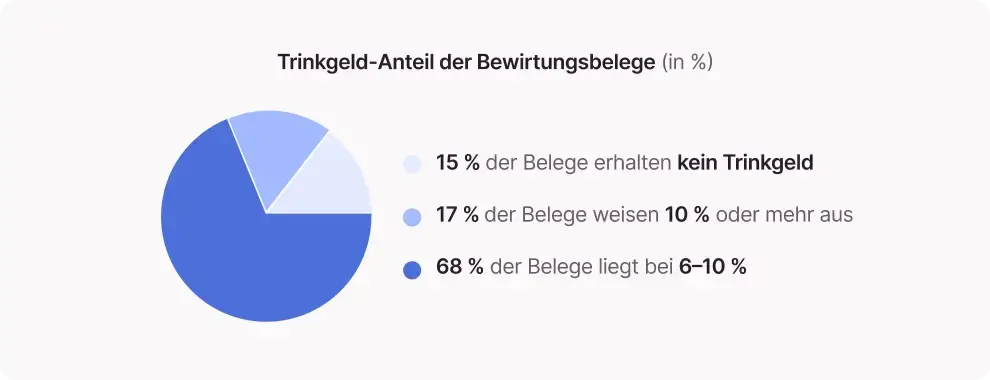

Trinkgeld: eher zu vorsichtig als zu großzügig

Auch beim Trinkgeld zeigt sich ein verantwortungsbewusster Umgang:

15 % der Belege enthalten gar kein Trinkgeld

nur 17 % weisen 10 % oder mehr aus

die Mehrheit liegt bei 6–10 %

Trinkgeld ist grundsätzlich steuerlich absetzbar und Teil der Bewirtungskosten. Dennoch agieren Mitarbeitende eher zurückhaltend und das nicht aus Nachlässigkeit, sondern aus Unsicherheit darüber, was erlaubt ist.

Dieses Muster bestätigt die Ergebnisse aus den vorherigen Abschnitten:

Mitarbeitende gehen überwiegend angemessen und verantwortungsvoll mit Unternehmensausgaben um. Hoher Prüfaufwand steht daher weniger für ein Ausgabenproblem als für überkomplexe Prozesse bei grundsätzlich vertrauenswürdigem Verhalten.

Die Herausforderungen bei Bewirtung entstehen also nicht durch die Höhe der Ausgaben, sondern durch formale Anforderungen.

Bewirtungen über 250 € erfordern eine ordnungsgemäße Rechnung mit vollständigen Pflichtangaben. Fehlt diese, muss sie häufig nachträglich beim Restaurant angefordert werden, was mit entsprechendem Zusatzaufwand für Mitarbeitende und Buchhaltung verbunden ist.

Hinzu kommt, dass 42,2 % der Bewirtungsanlässe nicht ausreichend dokumentiert sind. Allgemeine Angaben wie „Bewirtung“, „Essen“, „Mittagessen“ oder „Dinner“ sind zwar verbreitet, gelten steuerlich jedoch nicht als ausreichender Anlass.

Genau an dieser Stelle entstehen Rückfragen, Verzögerungen und im schlimmsten Fall steuerliche Nachteile, obwohl die Ausgaben selbst angemessen sind.

Bewirtung ist kein Ausgabenproblem, sondern ein Dokumentations- und Compliance-Thema. Nicht strengere Kontrolle, sondern klare Regeln und saubere Prozesse sorgen dafür, dass Bewirtungen problemlos akzeptiert werden, intern wie extern.

Weniger Auslagen, bessere Prozesse

Die Analyse zeigt deutlich: Auslagen sind in vielen Unternehmen weniger ein bewusst gestalteter Prozess als ein Ersatz für fehlende Alternativen.

Sie entstehen dort, wo Ausgaben regelmäßig, vorhersehbar und gut standardisierbar sind, aber weiterhin individuell eingereicht, geprüft und nachverfolgt werden.

Die Daten legen drei zentrale Schlussfolgerungen nahe:

1. Mitarbeitende aus dem Prozess nehmen, wo es möglich ist

Business Accounts für Mobilität, Reisen oder wiederkehrende Ausgaben reduzieren Auslagen, Rückfragen und Fehlerquellen von vornherein.

2. Firmenkreditkarten dort einsetzen, wo Business Accounts nicht greifen

Klare Limits, Kategorien und Sperrmöglichkeiten ermöglichen Kontrolle vor der Ausgabe statt aufwendiger Prüfungen im Nachhinein.

3. Kontrolle wirtschaftlich denken, wo Auslagen unvermeidbar sind

Viele kleine Beträge rechtfertigen keinen hohen Prüfaufwand. Weniger Kontrolle bei geringem Risiko entlastet Finance spürbar, ohne die Steuerung zu verlieren.

Die Daten zeigen zudem: Mitarbeitende gehen überwiegend verantwortungsvoll mit Unternehmensgeld um. Kleinstbeträge, angemessene Bewirtung und zurückhaltendes Trinkgeld sprechen für sich.

Lean Finance bedeutet in diesem Kontext nicht weniger Kontrolle, sondern passendere Strukturen. Unternehmen, die Auslagen reduzieren, Alternativen schaffen und Prozesse am realen Risiko ausrichten, gewinnen Zeit, Transparenz und Fokus – für Finance-Teams ebenso wie für Mitarbeitende.

Nicht mehr Kontrolle macht Prozesse effizienter, sondern bessere Strukturen. Wer Auslagen dort vermeidet, wo sie unnötig sind, schafft Entlastung auf beiden Seiten – und behält trotzdem die Kontrolle.

6. Zahlungsmethoden im Vergleich: Viele Kreditkartenbelege, wenig Volumen

Ein Blick auf die genutzten Zahlungsmethoden zeigt ein klares Muster: Kreditkarten spielen im operativen Alltag eine große Rolle, finanziell jedoch eine deutlich kleinere.

Kreditkartenbelege machen einen relevanten Anteil der Belegmenge aus

Am Gesamtausgabenvolumen haben sie jedoch nur einen sehr geringen AnteilSelbst bei den Top 10 % der Candis Kund:innen mit der höchsten Kreditkartennutzung entfallen nur rund 3 % des gesamten Rechnungsvolumens auf Kreditkartenumsätze

Kreditkarten sind ein Mengen-, aber kein Volumentreiber.

Das ist kein Zufall. Kreditkarten werden vor allem für standardisierte, planbare und risikoarme Ausgaben genutzt wie etwa Software-Abos, Online-Services, Werbung oder kleinere wiederkehrende Kosten. Hohe Einzelbeträge sind hier die Ausnahme, der administrative Aufwand pro Beleg jedoch oft derselbe wie bei deutlich größeren Rechnungen.

Aus Sicht von Lean-Finance entsteht damit ein bekanntes Spannungsfeld: Viele Belege, hoher Prozessaufwand, geringes finanzielles Risiko.

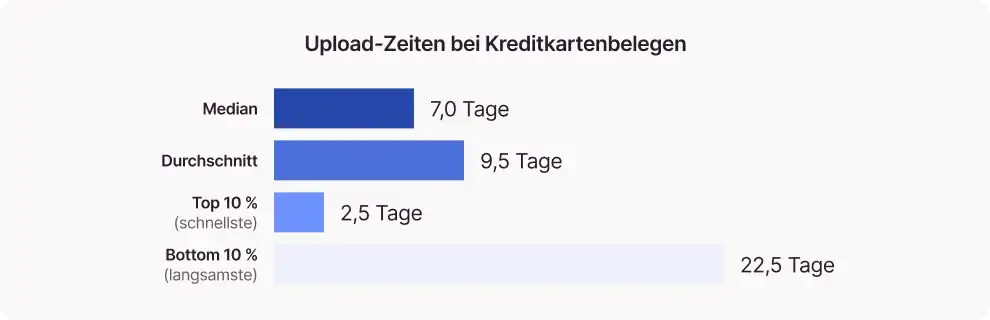

Upload-Zeiten bei Kreditkarten

Bei Firmenkreditkarten lässt sich erstmals messen, wie nah Prozesse an der tatsächlichen Ausgabe organisiert sind. Jede Transaktion wird automatisch erfasst, der Zeitpunkt des Beleg-Uploads ist eindeutig nachvollziehbar.

Die Benchmarks zeigen trotz identischem System eine klare Spreizung:

Median: ca. 7 Tage

Durchschnitt: ca. 9,5 Tage

Top 10 % (Best Practice): ≤ 2–3 Tage

Bottom 10 %: ≥ 20–25 Tage, einzelne Ausreißer bis 100 Tage

Entscheidend ist: Der Großteil der Organisationen lädt Belege zeitnah hoch.

Unternehmen müssen Mitarbeitenden also nicht grundsätzlich hinterherlaufen.

Wo Belege lange fehlen, handelt es sich häufig um kleine Beträge. In diesen Fällen ist ein sauber begründeter Eigenbeleg oft wirtschaftlicher als wochenlanges Nachfassen auf eine Quittung.

Die Unterschiede sind kein Technikproblem. Alle betrachteten Unternehmen arbeiten mit demselben System. Sie sind vielmehr ein Hinweis auf unterschiedliche Priorisierung und Prozessklarheit im Alltag.

Effizienz entsteht früher, als viele Prozesse heute ansetzen

Der Candis Benchmark Report zeigt ein konsistentes Bild über alle analysierten Bereiche hinweg:

Finanzprozesse sind selten an fehlender Disziplin oder mangelnder Sorgfalt gescheitert – sondern an Strukturen, die nicht mehr zum heutigen Arbeitsalltag passen.

1. Technik ist verfügbar – Nutzung bleibt zurückhaltend

Die E-Rechnung ist technisch etabliert, die Fehlerquote ist deutlich gesunken, Validierung und Formate sind beherrschbar. Dennoch liegt ihr Anteil im Rechnungseingang weiterhin nur bei rund 10–12 %. Selbst Best-in-Class-Unternehmen erreichen knapp über 20 %.

Der Engpass liegt nicht in der Technik, sondern in der fehlenden strategischen Nutzung.

2. Der größte Zeitverlust entsteht vor der Freigabe

Die Analyse der Durchlaufzeiten zeigt klar:

Nicht Freigaben oder Buchungsschritte verursachen die größten Verzögerungen, sondern der Rechnungseingang selbst.

E-Rechnungen gelangen im Schnitt mehrere Tage früher ins System als PDFs – und diese wiederum deutlich schneller als Scan- oder Papierrechnungen.

Die Wahl des Formats entscheidet damit früh über Transparenz, Liquidität und Planungssicherheit.

3. Kontrolle ist oft auf den falschen Zeitpunkt fokussiert

In vielen Unternehmen setzt Kostenkontrolle erst nach der Ausgabe an: bei der Rechnungsprüfung, der Freigabe oder dem Export.

Die Daten zeigen jedoch, dass dieser Ansatz teuer ist – insbesondere bei vielen kleinen, risikoarmen Vorgängen wie Auslagen, Reisekosten oder Kreditkartenumsätzen.

Hoher Prüfaufwand steht hier in keinem wirtschaftlichen Verhältnis zum Risiko.

4. Mitarbeitende handeln überwiegend verantwortungsvoll

Ob bei Auslagen, Bewirtung oder Trinkgeld: Die Daten zeigen ein klares Muster.

Die meisten Beträge sind klein, angemessen und steuerlich unkritisch.

Probleme entstehen nicht durch Missbrauch, sondern durch formale Anforderungen, Medienbrüche und fehlende Klarheit im Prozess.

5. Effiziente Unternehmen bündeln statt zu beschleunigen

Auch bei Export- und Buchungsroutinen zeigt sich:

Häufigkeit ist kein Effizienzmerkmal.

Unternehmen mit klaren, gebündelten Abläufen – etwa einem wöchentlichen Export- und Buchungsrhythmus – arbeiten ressourcenschonender als solche mit täglicher Aktivität ohne zusätzlichen Mehrwert.

Anhang: Methodische Hinweise & Stichprobe

Die Auswertungen dieses Benchmark Reports basieren auf anonymisierten Echtzeitdaten aus dem Candis System. Berücksichtigt wurden ausschließlich Unternehmen mit aktiver Nutzung der jeweils analysierten Funktionen im betrachteten Zeitraum.

Datenbasis:

Rechnungsdaten aus den letzten sechs Monaten (Q3 & Q4 2025)

Reisekosten-, Auslagen- und Kreditkartendaten aus demselben Zeitraum

Für Vergleichswerte (z. B. zur Entwicklung der E-Rechnung) wurden zusätzlich Zeitreihen aus den letzten zwölf Monaten herangezogen

Stichprobe:

Über 1.000 mittelständische Unternehmen in Deutschland aus unterschiedlichen Branchen

Fokus auf Unternehmen mit regelmäßigen Rechnungseingängen und aktiver Prozessnutzung

Insgesamt wurden mehrere Millionen Rechnungen, über 17.000 Auslagen sowie Kreditkartentransaktionen ausgewertet

Methodik:

Alle Kennzahlen basieren auf tatsächlichen Prozesszeitpunkten (z. B. Rechnungseingang, Upload, Freigabe, Export)

Durchlaufzeiten wurden formatabhängig analysiert (E-Rechnung, PDF, Scan/Papier)

Prozentangaben beziehen sich jeweils auf den Anteil am gesamten Rechnungseingang bzw. Belegvolumen der betrachteten Unternehmen

Top- und Bottom-10 %-Vergleiche basieren auf der Verteilung innerhalb der Stichprobe, nicht auf absoluten Schwellenwerten

Abgrenzung:

Einmalige Ausreißer und Sonderfälle wurden nicht gesondert bereinigt, um ein realistisches Bild der Praxis abzubilden

Der Report erhebt keinen Anspruch auf statistische Repräsentativität für alle Unternehmen, liefert jedoch belastbare Benchmarks auf Basis realer, operativer Finanzprozesse